理財師,你好。我是徐女士,先生姓程,我們分別是30和35歲,孩子剛於今年1月出生。

ADVERTISEMENT

我們家庭月入8000令吉,銀行儲蓄約5萬2000令吉。現在住的房子是普通公寓,買入價約是30萬令吉,現值36萬令吉,還有30年要供。

我們的收支情況:每月收入8000令吉(夫婦淨收入);每月開銷:供屋1200令吉(還有30年期)、供車500令吉(還有一年)、供養父母1000令吉、日常開銷3000至4000令吉(現在有了孩子,開銷更大)。

我們每個月幾乎都存不到錢,我的問題是:

1.我們該如何為孩子籌備教育費?

2.我們打算60歲(如果可以,55歲更好)退休,以目前的狀況,該如何規劃?

答:根據徐女士所提供的財務資料,筆者為徐女士目前的財務狀況分析如下:

基本流動現金比率(Basic Liquidity Ratio)

現金或現金資產/每月總支出=5萬2000/6700=7.76個月(標準為3到6個月)

所謂流動現金便是可以立刻將某資產兌換成現金或是能夠立刻提取用來救急的現金。在推算財務狀況時,基本流動現金比率至少要維持在3到6個月的較健康水平裡。

從以上計算來看,目前可以動用的急用現金約8個月,這已達到了健康的標準。

個人債務供款比率(Debt Service Ratio)

現金供款/每月收入

=1700/8000=21.25%(標準為少於35%)

債務供款比率主要計算的是一個人的債務供款共佔了每月收入多少比率。從以上的推算,徐女士的家庭供款佔了月收入的21.25%。整體來說,徐女士目前的家庭財務狀況是處於健康的狀態。

以上的財務分析,是要確保徐女士的家庭財務狀況是介於健康水平,才來規劃她所關心的孩子教育規劃及未來退休金的規劃。因為假如目前的財務狀況尚需改善,那貿然的去規劃未來,可能造成財務負擔。

儲蓄+投資教育費無憂

大多數的家長在規劃家庭理財的時候,都會考慮到為孩子的未來而進行投資和理財,為了自己的孩子而準備充足的教育基金。尤其是在當今教育費逐漸膨脹的光景下,父母更要為孩子的未來做打算。

徐女士也不例外,希望為孩子的將來而做好規劃。

筆者為徐女士所預算的教育基金,分成國內高等教育及國外留學:

| 國內 | 國外 | |

| 3年學費 | 11萬令吉 | 28萬令吉 |

| 3年生活費 | 7萬令吉 | 16萬令吉 |

| 總額 | 18萬令吉 | 44萬令吉 |

徐女士沒有說明她的孩子以後計劃在哪裡留學,在國內和國外3年留學的學費與生活費分別為18萬和44萬令吉。而徐女士的孩子將在約18年後,可能就需要到這筆教育基金。

假設高等教育費的通膨率介於5%,那徐女士需在18年後準備的教育基金如下:

| 國內總教育費所需 | 國外總教育費所需 | |

| 目前所需 | 18萬令吉 | 44萬令吉 |

| 孩子18年後所需 | 18萬(1.05) =44萬3191令吉 |

44萬(1.05) =105萬8912令吉 |

如以上所示,在未來的18年,徐女士大約需準備44萬3191至105萬8912令吉為孩子在國內或者國外留學的費用。然而,這只是根據國內及國外的網站所提供的數據而已,真正的學費及生活費將因不同的大學及不同的地區而有所分別。所以,以上的計算只可供一般預測。

而且徐女士必須考慮到如今馬幣貶值,國外的教育和生活費用也因此會隨時有變動。

運用複利 有效籌備教育費

至於如何籌備教育費,徐女士不妨可以考慮儲蓄及投資在教育基金。雖然這筆教育費不小,但徐女士可以趁早開始這個儲蓄及投資計劃,因為徐女士的孩子才一歲,換句話說,徐女士有約18年的時間來籌備這筆教育費,而且還可以運用複利的幫助,更有效地籌備這筆教育費。

以下筆者為徐女士簡單計算每月儲蓄額及在不同回酬率可累積的資金:

| 每月儲蓄 | 18年後的投資回酬(5%) | 18年後的投資回酬(8%) |

| 500 | 17萬4601令吉 | 24萬零43令吉 |

| 700 | 24萬4441令吉 | 33萬6060令吉 |

| 1000 | 34萬9202令吉 | 48萬零86令吉 |

如以上所示,假如徐女士要籌備48萬零86令吉,她需要每個月定期定時儲蓄及投資約1000令吉,並選擇一個約有8%的每年回酬率。徐女士可以在更高的投資回酬下累計更可觀的資金,不過這必須依據她的風險接受程度,以免增加不必要的憂慮和煩惱,畢竟高風險,高回酬;低風險,低迴酬,這是一般上我們選擇投資組合時必須加以謹慎的考慮。

投資共同基金或債券基金

由於距離孩子上大學尚有18年的時間,徐女士可以選擇一些長期且屬於中級風險的投資計劃。她可以考慮投資共同基金計劃(Mutual Fund),金融中介機構會把投資者的資金分散投資在不同的基金上,以便可以分散投資風險;也或者可以考慮投資債券基金(Bonds),雖然這類型的投資計劃回酬率都比較低,但這些回酬一般都會比定期存款來的高。

當然,在投資任何基金前,一定要清楚瞭解投資計劃的細節,包括這些計劃過去的回酬表現、提款準則及所牽涉的費用。

可買教育保險

徐女士也可以儲蓄部份的教育基金在教育保險計劃,因為儲蓄在教育保險不僅可以獲得個人所得稅減免利益(Personal Income Tax Relief),也可獲得保險支付人保費赦免利益(Premium Waiver Benefits)。保險支付人保費赦免利益旨在確保假如保險支付人不幸身亡,終身殘廢或重疾,保單依然可以在滿期時累積原本預定的教育基金。這是非常重要的,因為在徐女士的教育規劃裡,她需要每月定時定期儲蓄,假設不幸發生事故,儲蓄因此中斷,孩子可能會失去未來的教育基金。

當然,徐女士也可以選擇其他更高回酬的投資,如直接投資在股市,然而這需要相關的知識和技巧。假如徐女士缺乏這方面的知識,筆者不建議徐女士直接投資在股票來籌備教育基金。

60歲退休需260萬

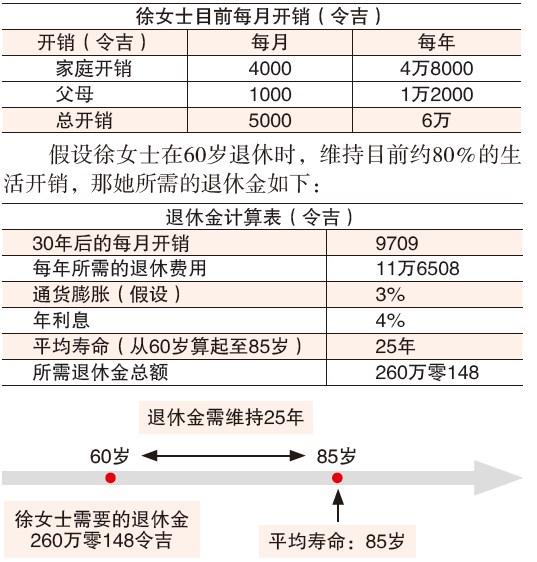

徐女士有提到計劃在55至60歲退休,在此我們以徐女士的目前年齡30歲為例,退休年齡為60歲,那徐女士大概還有30年的時間來規劃她的退休資金。

屆時,徐女士的房貸和車貸也應該都供完了,只需要負擔家人及父母的生活開銷。

在這個情況的推算裡,筆者以近期的通貨膨脹率作為標準,所推算出來的退休金大約是260萬零148令吉。

由於徐女士沒有說明夫婦倆目前是從事自己生意還是上班族,也沒有說明是否有公積金(EPF),單憑她的目前儲蓄戶頭的數額,筆者無法建議她如何規劃以達到她的退休金目標。只能夠如以上教育規劃般,儲蓄及投資在適合他們的計劃,並越早開始越好。

做好家庭收入保障

然而,徐女士也沒有提到夫婦倆及家人的保險規劃,筆者在此提醒,在做任何的財務規劃時,風險規劃始終是最基本的,尤其是對徐女士,因為孩子尚小,且目前儲蓄有限,加上房貸及車貸,所以徐女士現在所處於的階段便是要做好家庭收入的保障。

家庭收入保障(Family Income Protection)對於一個年輕家庭來說極為重要,倘若有一天,因為某些不幸事故發生而導致家庭收入中斷,那由誰來負責家裡的開銷呢?由誰來負擔父母的伙食呢?而未來的教育基金,未來的退休金也會受影響。

在這種無法預料的情況下,存款固然能暫時緩解窘境,但是長期下來再深的金礦也會有崩塌的一天,所以才會需要家庭收入保障的計劃。因此,在規劃教育基金及退休規劃的時候,我們一定要先確保保險規劃妥當,以免事倍功半。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT