(吉隆坡8日訊)隨著國內經濟活動和商業領域重開,保險業新保費收入增長有望重返疫情前水平,但艾芬黃氏研究憂慮索賠增加、升息和市場競爭日趨劇烈將對領域前景帶來更多挑戰。

該行說,國家銀行《2021年上半年金融穩定報告》顯示,當冠病疫情襲擊大馬時,多數保險和伊斯蘭保險公司同意展延2020年的醫療保單重新定價計劃,但重新定價計劃延宕可能導致醫療保險變得難以為繼,並對保險和伊險業者帶來衝擊。

ADVERTISEMENT

數據顯示,保險與伊險領域個人醫療保險組合的綜合比率(Combined Ratio)介於90至100%,意味著承保的保險業者將難以獲得可觀的盈利,但獲行動管制令、非危重治療延宕等暫時性因素影響,領域綜合比率稍降至77至93%。

保費大幅調漲才能追上索賠增幅

不過,該行指出,雖然索賠年減15%,但非手術和手術平均索賠卻增長14%和15%,主要受病情變得更為嚴重和治療急迫性,以及冠病檢測和相關醫療供應等因素影響。

“我們憂慮的是,若保險公司重新定價措施在後疫情時代進一步延宕,綜合比率可能飆至100%以上,這可能導致保險公司可能需要大幅調高保費才能追上醫療和索賠增幅。這也可能導致部份投保人無力負擔更高的保費,且在年齡或健康因素侷限下,只能獲得有限的替代保險選項。”

同時,國行要求保險公司根據過去索賠經驗,以及未來索賠合理預期為保單重新定價,但艾芬黃氏研究說,安聯保險(ALLIANZ,1163,主板金融服務組)等保險公司現已為2021年第二季潛在增加的醫療保費索賠做出必要撥備。

10年公債增46.4基點

賬面虧損風險升

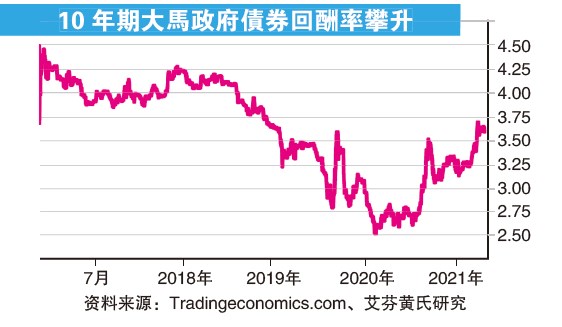

另一方面,截至今年11月5日,10年期大馬政府債券回酬率企於3.573%,較9月杪的3.109%大增46.4基點,艾芬黃氏研究相信這可能增加保險公司在第四季面對合理價虧損風險,其中人壽/家庭保險公司的衝擊將遠高於普通保險公司。

“不過,國行相信債券回酬率攀升對保險公司的償債能力影響有限,主要是保險公司平均資本率仍高於最低監管要求的130%。”

此外,TUNE保障(TUNEPRO,5230,主板金融服務組)、大馬回教保險(TAKAFUL,6139,主板金融服務組)和馬來亞銀行(MAYBANK,1155,主板金融服務組)旗下Etiqa保險已開始為住宅火險提供15至40%折扣,明年可能有更多業者加入戰局,令火險保費面對更大的競爭壓力。

新財報準則

不允提前認列長期保費收入

與此同時,保險與伊險公司將從2023年1月1日起採納大馬財務報告準則17(MFRS17),艾芬黃氏研究指出,新會計準則對保險公司的最大影響在於負債、損益表(IncomeStatement)和估值3大層面。

“安聯保險和大馬回教保險等人壽/家庭保險公司將受到影響,主要是當前採用的大馬財務報告準則4(MFRS4)並未制定保單的標準會計實踐方案,但在新會計準則下,保險公司已不再允許提前認列長期保費收入。”

該行補充,新會計準則對非壽險公司的資產負債表和損益表影響不大,但對已索賠負債折現將出現重大變化。

保費收入增長前景趨暗淡

艾芬黃氏研究指出,隨著保險市場競爭趨向激烈,整體保費收入增長前景趨向暗淡,加上索賠率(特別是車險索賠)將重返疫情前水平、醫療保險索賠率攀升等因素,調低領域評級,從“加碼”砍至“中和”。

“我們預期普險領域2021至2023年保費收入將增長2至3.5%,而壽險領域則將成長5至10%。”

同時,政府在2022年財政預算案將對明年可徵稅收入超過1億令吉的企業課徵33%“繁榮稅”,該行預期這將導致大馬回教保險、倫平資本(LPI,8621,主板金融服務組)和安聯保險盈利下跌1.7%、8.4%和7%。

3保險公司目標價下砍

“因此,我們調低大馬回教保險、倫平資本和安聯保險2021至2023年核心盈利目標0至18.4%、0至8.4%和8.5至28.3%,目標價也連帶下砍至3令吉80仙、14令吉84仙和14令吉。”

投資策略方面,艾芬黃氏研究相信倫平資本採納MFRS17的過渡影響最低,將之列為領域投資首選。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT