新的一年转眼就到来,很多人都会提前规划新一轮的年度计划,确保生活可以走在正确的轨道上。现在就开始规划还不迟,确保2022年比2021年来得更好。

ADVERTISEMENT

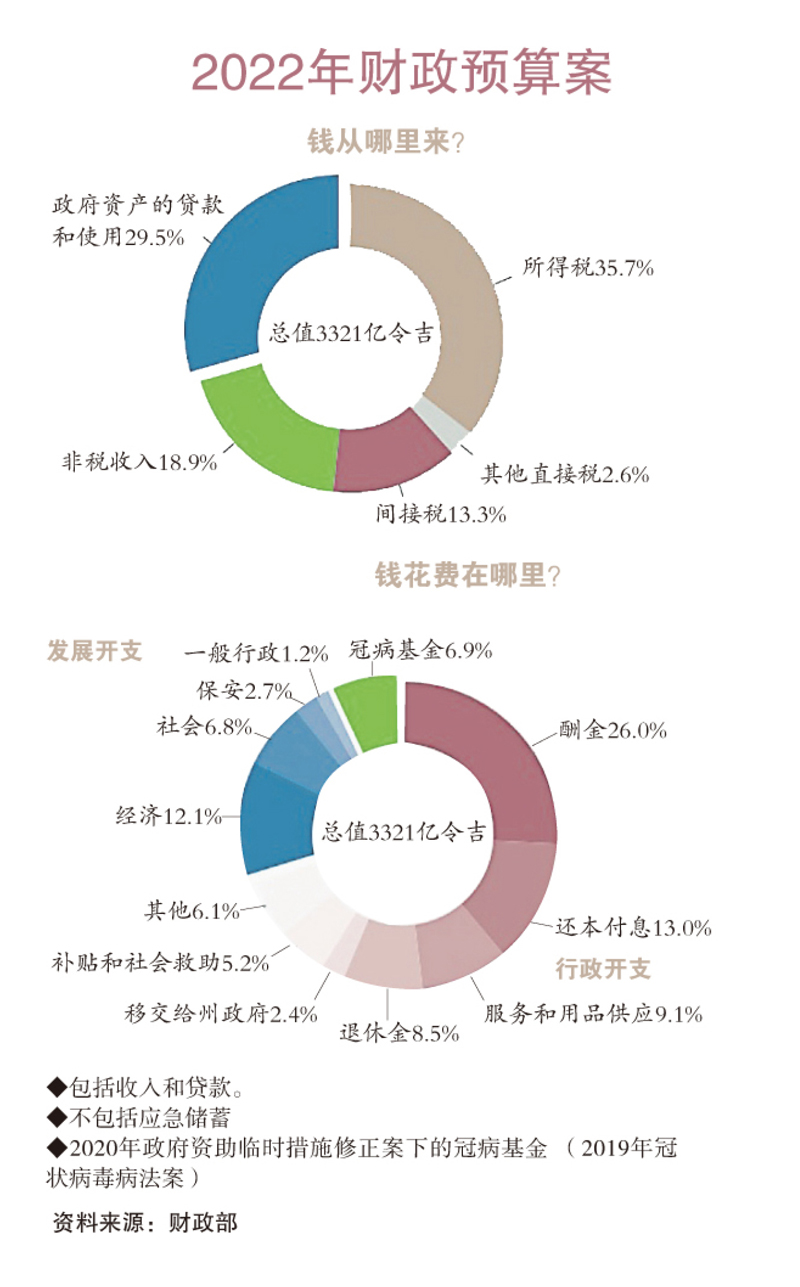

税收是政府施政、发展国家的经济来源。政府借由税收“取之于民,用之于民”,促进国家经济发展。根据内陆税收局指出,在2022年财政预算案中,有35.7%是政府的直接税收收入,作为发展开销用途,其中拨出6.9%数额作为对抗疫情的冠病基金。

报税是把过去一年的收入情况呈报给内陆税收局。提前做好规划有助于提高一个人的生活质量和水平,同时避免税务问题成为日后的一种负担。了解税务、做好规划,也在于获取2022年最新增的可扣税事项,增加税务方面的知识。

纳税人需要准备好从现在开始向马来西亚内陆税收局(HASiL)申报2021年的收入。提早规划有助于纳税人准确申报收入和申请税收减免,避免延误提交申报表格(Borang Nyata、简称BN)而可能发生延迟退税的问题。

你如何明智地规划和处理税收事务?马来西亚内陆税收局和你分享数项准备工作,协助你处理2022年度的所得税申报工作。

了解纳税人责任

在申报2021年所得税评估表之前,了解作为纳税人的责任非常重要。根据内陆税收局的规定,所有年收入逾3万4000令吉(扣除公积金后)的大马人都必须注册税务档案。可登入: https://mytax.hasil.gov.my/。 在选单选择Perkhidmatan ezHasil > e-daftar > Daftar Individu > Isi Borang Pendaftaran Online >,填妥表格后提交即可。

如果是經商人士,在注册成为营业税纳税人方面则没有最低收入限制,他们必须主动向内陆税收局呈报营业的收入。

税收局批准你的申请之后,就可以在网上报税系统注册e-Filing了。

税收局批准之后,你需要为电子报税设置一个PIN密码。PIN密码也可通过https://www.hasil.gov.my/的选单:Hubungi Kami > Maklum Balas > Maklum Balas Pelanggan > Permohonan > Permohonan Nombor PIN e-Filing > Sediakan dokumen yang diperlukan > Seterusnya > Isi Borang Permohonan Online dan muat naik dokumen yang ditetapkan > 来提交。以16个数字组成的PIN密码将在3个工作日内以电邮发送给用户,收到PIN密码后登入https://mytax.hasil.gov.my/ > Perkhidmatan ezHasil > e-filing > Login Kali Pertama >输入16字PIN码来创建密码和身份证号码>发送后生创建密码。过后即可开始使用e-Filing来报告收入。

电子报税,轻松快捷

上网报税方面,纳税人不仅需要PIN号码,也可以通过准确且安全的应用程序MyTax提交个人所得税报表及缴税( https://mytax.hasil.gov.my/)。

纳税人需要明确知道自己需要填写哪一种申报表格以及纳税项目,即不同的项目使用不同的申报表格。所得税申报表格有BE、B、BT、M、MT的选择。

记住报税重要日期

缴税人的职责不只是建立税务档案,了解报税日期也非常重要。即是个人从2022年3月1日起通过电子报税(e-Filing)呈交2021年报税表。

雇主必须在每年的3月31日前使用E表格呈报员工的报税表,而普通打工一族和没有经商的人士需在每年的4月30日前使用BE表格各自报税。经商人士则必须在6月30日前使用B表格完成报税程序。

鼓励电子报税

为鼓励纳税人电子报税,凡通过内陆税收局的线上电子报税系统报税者,e-BE表格呈报截止日期为5月15日,e-B表格为7月15日。

使用电子报税者,可在30个工作日内收到退款,而通过邮寄或递交所得税报表者,则需90个工作日。所以纳税人受促在规定时间内呈交电子报税以避免被罚。

夫妻可选择联名估税

网上报税时,已婚人士可选择以丈夫或妻子之名联合估税。

已婚纳税人要先了解是不是选择以丈夫或妻子之名联合报税,如果是以丈夫之名呈报,妻子则无需再网上呈报。反之,如果是以妻子之名呈报,则丈夫则无需再网上呈报。

联合或分开估税各有优势。分开估税可让纳税人各自享有减免和回扣;联合估税则可享有自己和另一半的减免和回扣。如果选择联名估税,夫妻俩在估税年要住在一起及拥有总收入,而且必须是马来西亚国民及只限和一名配偶联名。

根据1967年所得税法令(ITA)第77条文,相关的税务可以获得减免,因此年收入的税务计算很重要,因为这有助于减少缴税及省钱。纳税人可依据2021年的年收入规划开支费用,包括应支付的税款。最新的所得税税率可以在马来西亚内陆税收局的官网(www.hasil.gov.my),选择菜单Individu > Kadar Cukai Pendapatan查询。

若雇主曾为你进行每月薪资预扣税额(PCB),纳税人可以把多付的税务索取回来。纳税人可以通过简单、准确且安全的应用程序MyTax提交个人所得税报表以及缴税,这种电子方式报税有助于节省时间和成本。可登入www.hasil.gov.my > Individu > Pelepasan Cukai查看退税列表。

疫苗接种税务减免

为了遏制传染病如冠病的传播,政府提供疫苗接种方面的税务减免。这种税务减免不只是限于冠病,也包括其他疾病如肺炎链球菌疾病、人类乳头瘤病毒、流感、轮状病毒、水痘、流行性脑膜炎疾病以及破伤风、白喉和百日咳的疫苗接种,惟税务减免上限为1000令吉。

纳税人目前可以在个人所得税医疗费用项目中获得高达8000令吉的减免,减免范围包括严重疾病医疗费用。有关的税务减免包括1000令吉的纳税人、配偶或子女全面检查费用。

税务减免提振旅游业

自2020年政府宣布实施行动管制令以来,基于人民无法跨县跨州,国内旅游业大受影响,业者收入大减,一些旅行社被逼关闭,五星级酒店的营运也因为疫情而在苦苦支撑。

为了在冠病疫情期间提振旅游业,政府提供的税务减免包括国内旅游费用可享有高达1000令吉所得税减免。这项税务减免有效期限为2020年3月1日至2021年12月31日。详情可浏览:https://www.motac.gov.my/semakan/hotel-berdaftar。

购哺乳器材获税务减免

为了减轻为人父母者的负担,尤其是家里有小孩的家庭,两岁以下的婴儿的母亲购买哺乳器材可获税务减免1000令吉,前提是抚育2岁及以下的孩童以及税务减免只限两年一次。

此外,政府让双薪家庭的父母们重新送孩子回托儿所,6岁儿童学前教育可获3000扣税。

SSPN净存款扣税高达8000令吉

SSPN净存款扣税高达8000令吉

国家高等教育基金鼓励父母为孩子的未来教育费存款,包括通过国家教育储蓄计划(SSPN)就能享有高达8000令吉扣税。

税收评估减免奖励是根据时年的净储蓄总额来提供,即已扣除了提取金额的储蓄,并且将根据资格类别而定。

购物收据需保存至少7年

内陆税收局提醒纳税人记得把文件、付款记录或各种购物收据收好,或可以把文件和收据复印、扫描存档保存,以便在电子报税时可以出示证明。根据1967年所得税法令第82条文,相关收据、记录或文件需要保留至少7年,以供内陆税收局审查。

看懂EA/EC表格

雇主必须在每年的最迟2月28日发出EA表格或EC表格给职员。EA/EC表格又称为工作薪酬结单。这是公司每年必须为员工准备的薪金结单,须列出员工的资料以及过去一年的收入如津贴、佣金、免税收入或福利、每月预扣税金(PCB)。

至于个人有营业收入者,则要收好业务损益表、财务状况、业务现金流量表等文件以备征税方面的证明。

纳税人如果不了解征税方面的问题,比如出租民宿的收入、作为金融或保险顾问而获得的佣金、Youtuber收入等等的税务疑问,为了避免疏忽或出错,纳税人可寻求专业人士的协助,例如可通过官网向有注册的内陆税收局的税务代理寻求咨询服务( Portal Rasma HASiL > Ejen Cukai > Cari Ejen Cukai)。

自雇人士须分期缴税

自雇人士须分期缴税

除了受薪人士每月的预扣税之外,税收局会针对不是受薪阶级的纳税人或经商者/自雇人士发出表格CP500,以分期付款方式列出估算的应付税款。

CP500就像受薪员工须缴付预扣所得税措施一样,当局将会根据纳税人的收入情况估算出所需的预扣税额,并规定纳税人必须从每年的3月起,每隔2个月共6次分期付税。

不过,接获CP500的纳税人若不同意当局估算的税额,他们可以通过CP502表格要求修改税额。一般上,CP502表格会随同CP500附上给纳税人。纳税人必须在每年的6月30日之前提出修改税额的申请。CP502表格可以从官网获取(https://www.hasil.gov.my)。

自雇人士方面,首先必须申报的就是商业或生意收入,包括盈利、工资、公积金、租金或利息收入等。纳税人应该将所有能够用来扣税的收据都保存至少7年,例如付款证明(Paypal、Ipay88、MOL等)、国内及个人开支、银行对账单或其他财务报表、通过电子邮件确认的销售和购买、协议文件等,因为这有助于减少必须支付的所得税。

内陆税收局推出Sepintas e-Buku Hasil阐明了各项税务的事项和资讯(可浏览:https://mytax.hasil.gov.my/)。e-Buku有国文和英文的版本。

雇主的责任

雇主必须在每年的最迟2月杪发出工作薪酬结单(EA表格或EC表格)给职员,让他们能够在指定期限内报税。

EA表格是由私人企业发给雇员的薪金结单,而EC表格是政府机构发给员工的薪金结单。

员工在扣除公积金后的每月净薪酬为3141令吉或年收入逾3万4000令吉,雇主就要提交给内陆税收局,让雇员注册成为纳税人。

雇主会在员工的每月薪水之中扣取一部分缴给内陆税收局,涵盖每月预扣税的报酬包括薪金、佣金、超时津贴、花红、员工股票期权计划、小费、奖励金及其他和收入有关的薪酬。

雇主需要在工资系统中保存员工的各种资料包括员工地址以及相关文件至少保存7年,并在每月15日或之前通过e-PCB、e-Data PCB、e-CP39系统或是相关的银行、马来西亚邮政公司扣除必要的数额。

每月预扣税是一种所得税扣款机制,即从员工的薪资中扣除一定的数额,目的是最大限度地减少员工的财务负担,让他们不必在确定实际税额后一次缴交。

每月预扣税为最终税务

雇员的每月预扣税可当作最终税务(Cukai Muktamad),也就是每月预扣税务与需缴付税务数额相同者,可选择无需提呈个人所得税表格。内陆税收局是从2014课税年起实行这项无需提交申报表的措施。

纳税人可以选择不报税,只用预扣税作为最终税款,那么就需要填写TP1表格(个人所得税减免与回扣声明表格)。这张表格可以帮助纳税人申请你所符合的税务减免和回扣,例如购买阅读材料、个人电脑、医疗保险、体育器材、医疗开销。TP1表格可以从官网下载(https://phl.hasil.gov.my/pdf/pdfam/TP12013)。

报税与缴税是纳税人的责任,缴税方式可通过ByrHASiL进行( https://mytax.hasil.gov.my > Perkhidmatan ezHasil > ByrHASiL)。

内陆税收局也调高通过金融流程兑换(FPX)的缴税上限,方便纳税人线上缴税(https://www.paynet.my/fpx/banks-tpa.html)。

纳税人可以通过信用卡缴税(https://byrhasil.hasil.gov.my/creditcard/)。

除此以外,纳税人可以在办公时间通过“Hasil Chat”了解更多税务详情。纳税人如果有任何投诉,可以通过官网进行(https://maklumbalaspelanggan.hasil.gov.my/MaklumBalas/ms-my/)。

更多有关税务详情可致电查询:03-8911 1000(HASiL Care Line)。

网站:www.hasil.gov.my

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT