(八打灵再也17日讯)在政府允许公积金会员再提取最高1万令吉存款后,经济学者提醒,除非会员本身投资有道,否则退休时面对的损失,是超过现有的提款额。

经济评论员拿督蔡兆源针对政府允许公积金会员提取1万令吉存款的利与弊,接受《星洲日报》电访时说,从投资回酬角度来看,除非本身很厉害投资,可以赚取比公积金局派发更高股息的回酬,否则并不划算。

ADVERTISEMENT

他表示,银行的固定存款派发的平均利息约2%,而公积金局平均派发的股息为6%,相较下,后者的回酬比前者高。

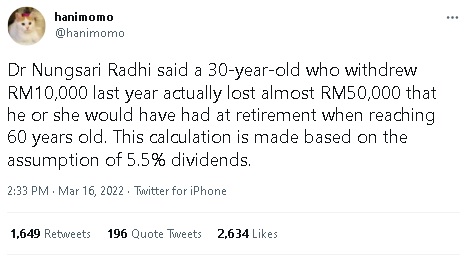

经济学家侬沙里阿末拉迪曾举例提及,一名30岁公积金会员若在去年从户头提取1万令吉,当他到60岁退休时,公积金存款实际上是损失了近5万令吉。

随着政府昨日宣布允许人民提取1万令吉公积金存款后,侬沙里阿末拉迪的这番言论也被重提及引起热议。

以股息计算损失约5万

对此,蔡兆源回应说,若以5.5%股息来计算,若一个人在30岁从公积金户头提取1万令吉存款,30年后,即60岁时,损失额为4万9840令吉。

因此,他认为,除非到了“举白旗”的情况,否则他不支持人民从公积金提取1万令吉存款的做法,因为这不仅会影响个人的退休生活,亦会为国家造成负担。

蔡兆源也是亚企理财中心税务与财务咨询总监。他说,除非真正需要这笔钱来渡过难关,不然不应该提款。

“那些已经没有足够存款应付退休生活的公积金会员,若现在从户头提出1万令吉的存款,就会加剧退休后不够钱养老的问题。”

他提到,根据公积金局的数据,目前高达97%的公积金会员的存款,不足应付退休生活。

因此,他呼吁那些打算从公积金提取1万令吉放入定存赚取回酬的民众三思。

建议把公积金存款当做投资组合一部分

另外,蔡兆源建议那些比较懂得投资的公积金会员,或许可把公积金存款当作是投资组合的一部分。

“公积金是资本保证,基本上回酬不会少过2.5%或通货膨胀率。”

他希望那些想提取1万令吉公积金存款当作储备金的民众,必须有很强的财务纪律,以确保自己不会乱花。

蔡兆源对国家日后要应付退休人士没有足够退休金生活的情况感到担忧,因为最后担子会落回政府身上,可能需要派发援助金来帮助他们。

有鉴于此,为了把影响减至最低,他建议政府通过鉴定制度来允许人民从公积金提取1万令吉存款。

“政府可以先发放20%,80%经过核实财务状况后才发放。”

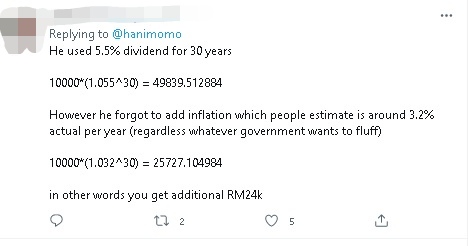

署名@hanimomo网民昨日在推特撰文,分享侬沙里阿末拉迪以5.5%年利息作出的上述推测。截至下午3时,此贴获得1635次分享、194则留言和2621个赞。

网民不认同推测

留言处可见,不少网民不认同侬沙里阿末拉迪的有关推测,并指对方并未把通货膨胀率和马币贬值算进去。

有网民写道,若以每年3.2%的通膨率乘以30年来计算,共为2万5000令吉,扣除这数额后,30年后公积金会员户头仅多了2万4000令吉,而非近5万令吉。

“相比30年后的5万令吉(还没包括通膨率和马币贬值),这1万令吉提款对现在急需钱的会员来说更有价值。”

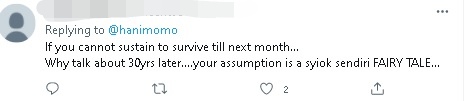

有者甚至留言说,人们现在需要这笔钱,而不是30年后,还反问:“30年后,他还在人世吗?”

“如果你连到下个月都支撑不了,还谈什么30年后?”

不过,仍有部分网民支持侬沙里阿末拉迪的看法。他们说,公积金是人们的养老金,政府不应该允许人们从公积金户头提取1万令吉的存款。

侬沙里阿末拉迪博士昨日接受《阳光日报》访问时表示,他不认同政府允许公积金局会员提取最高1万令吉存款的措施,并指这项决定已偏离公积金局存在的目的,即照顾退休人士的福利。

“如果我们继续先使用公积金,不但会影响员工的未来,也会削弱公积金局的作用。”

他也说,提款的决定也影响了国家资本市场。

他说,财政部长赛夫鲁上议员指出,由于公积金基金的收缩,政府的借贷成本也增加了。“因此,我不同意这措施,它无助于帮助那些存款不足1万令吉的大多数会员。”

政府在过去2年为了应付冠病疫情带来的影响,推出i-Lestari、i-Sinar和i-Citra的计划,让公积金会员能够从中提款应急。根据雇员公积金局在今年3月初公布的数据,公积金局会员的储蓄比以前低得可怕,有610万名或约50%年龄低于55岁的会员,退休金竟少于1万令吉。

据公积金局截至去年10月31日的数据,逾740万名公积金会员已透过i-Lestari、i-Citra和i-Sinar提领超过1010亿令吉公积金存款。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT