(吉隆坡17日讯)受到疫情后需求激增、多年投资不足和来自环境、社会与企业监管(ESG)相关课题,及制裁俄罗斯原油等结构问题影响,国际原油提炼赚幅处高位,分析员点出,国内聚焦下游提炼业务的油气公司料可因此受惠,维持油气领域“增持”投资评级。

浮现短线交易机会

丰隆研究分析员今日在报告中披露,在观察布兰特原油裂解差价(Brent crack spreadprices)走势后,发现提炼赚幅目前处于新高区间水平,相信涉及下游提炼业务的恒源(HENGYUAN,4324,主板能源组)及PETRON大马(PETRONM,3042,主板能源组)料能从中受惠,短线交易机会浮现。

ADVERTISEMENT

“原油相关产品赚幅激升,或与长久存在的领域结构问题有很大的关系,这包括(一)疫情后需求攀升、(二)多年投资不足及ESG课题造成供应短缺,及(三)俄罗斯原油遭制裁,这些结构课题并非短期内可解决。”

根据价差合约与金融交易服务商OANDA平台,所谓的裂解是来指将原油精炼成石油产品的过程。对于买进原油,并且精炼、销售汽油等石油产品的石油企业,最关切是利用提炼石油的利润确保稳定收益。

因此,针对原油与各种石油产品价格之间的价差进行避险,才是石油企业在风险管理上至关重要的事,像这种透过原油与石油产品之间的价差进行避险的行为就称作“裂解价差交易”。

分析员指出,一般而言原油价格及提炼产品价格是齐头并进,并且几乎对称移动,不过现在这传统的趋势却被打破,这可从先前提及的3大发现看出端倪。

“首先是市场对下游产品的需求强劲回弹,我们相信这主要是大部份国家历经两年锁国后重开国门及经济后,大幅带动需求弹升,而调查显示需求激增耗尽全球原油库存,目前跌至5年新低。”

丰隆研究续指,第二个发现则是市场多年来在能源与油气价值链的投资不足,纵使是疫情前,化石燃料(也称矿石燃料)就一直被妖魔化,称其将严重伤害环境,同时也无助全球步向零碳排放。

“而过去两年,来自投资者、政客及气候社运人士的压力更达到顶点,这也是强烈抑制生产资本开销的因素。”

除了上述两个理由,该行也点出,西方国家制裁俄罗斯原油也是促使原油提炼赚幅冲高的诱因。

“俄罗斯不仅是原油的主要出口商,同时也是西方国家柴油及半成品原油的供应来源,尤其欧洲国家更是仰赖俄罗斯作为柴油进口来源,现在对俄罗斯原油进行制裁,除了得寻找其他原油及柴油来源,也需要更多提炼设施。”

3结构问题短期内无法解决

分析员披露,鉴于以上3个油气领域结构问题无法在短期内解决,相信这也能带动本地下游提炼商比如恒源及PETRON大马的业务,或可短线投资。

“我们注意到,新加坡Mogas92布兰特原油裂解差价目前在每桶28美元(约123令吉)游走,远比2017年的高峰每桶17至18美元(约75至79令吉)来得高。”

报告指出,在2017年底至2018年初间,恒源的股价站上18令吉的高峰,而PETRON大马则在13令吉触顶。

“不过,我们欲说明的是,提炼商一般都会采取渐进式对冲(远期销售),但由于缺乏这部份的资讯,我们并不能确定恒源及PETRON大马的对冲模式,故未给予投资评级。”

油气领域维持“增持”

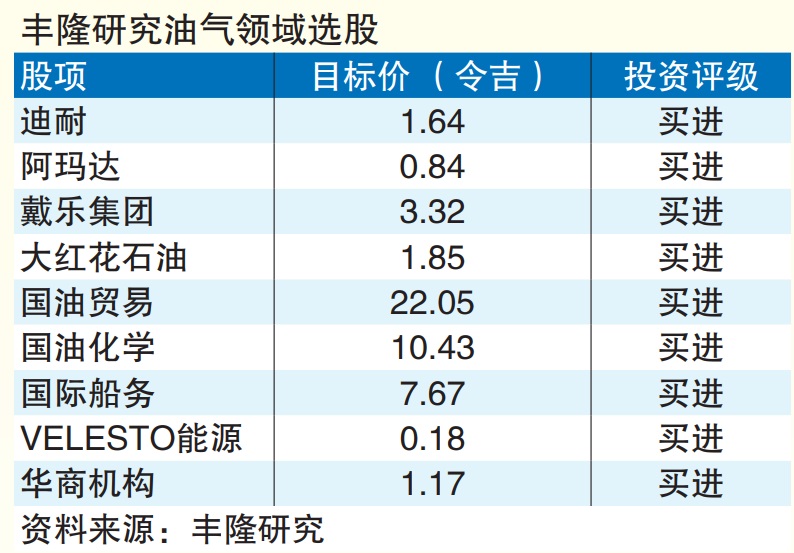

无论如何,丰隆研究维持油气领域“增持”投资评级,首选拥有稳定收入的迪耐(DNEX,4456,主板科技组)、阿玛达(ARMADA,5210,主板能源组)、戴乐集团(DIALOG,7277,主板能源组)及大红花石油(HIBISCS,5199,主板能源组)。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT