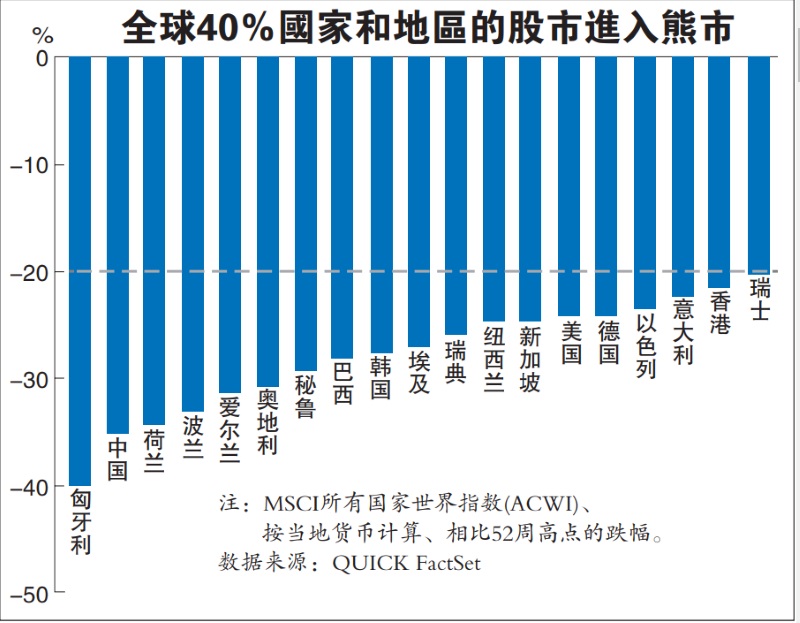

(东京21日讯)世界各国的股价指数相继跌至被视为“熊市”的水平,

在由全球股票构成的摩指(MSCI)的代表性指数中占40%的19个国家和地区的股市比近期高点下跌超过20%。

ADVERTISEMENT

在各国的中行加快货币紧缩的背景下,对于迅速加息导致经济过度冷却的“过度杀伤(overkill)”的警惕正在加强。

在股票市场,如果相比最近1年(52周)创出的高点下跌20%以上,就将被视为“进入熊市”。目前被认为已陷入被迫抛售,大多数投资者悲观、丧失自信的局面。由于容易对利空因素做出反应,行情逐渐变得难以上行。

全球总市值蒸发110兆

以47个主要国家为对象的MSCI所有国家世界指数(ACWI,按当地货币计算)截至6月17日跌至702.8点。相比创出近期最高点的1月4日下跌20.7%,已进入熊市。这是疫情蔓延初期的2020年4月以来,2年零2个月来再次进入熊市。

根据QUICK FactSet的数据进行计算,全球总市值进入今年后蒸发约25兆美元(约110兆令吉)。

MSCI的以先进国家为对象的指数显示,在全部23个国家中,相当于52%的12个国家和地区的跌幅超过20%。

美国的指数下跌24%,德国下跌24%,瑞士下跌20%。日本下跌13%,跌幅相对有限,但日经平均指数在6月20日盘中一度创出约3个月以来的新低。

以24个国家和地区为对象的新兴市场国家指数显示,30%进入熊市。除了中国(下跌35%)和巴西(下跌28%)等主要国家之外,

匈牙利(下跌40%)和波兰(下跌33%)等明显受到俄罗斯进攻乌克兰影响的东欧明显下跌。

美国联储局3月时隔约2年启动基准利率的提高。不过,通膨势头依然强劲,5月决定加息0.5%,这是约22年来最大加息幅度,还在6月15日敲定创约27年来最大幅度的0.75%的加息,正在加快货币紧缩。野村证券的高级策略分析师小高贵久表示“认为迅速加息或将导致经济衰退这种担忧正笼罩市场”。

即使在欧洲,欧洲中行也于9日提出7月结束量化宽松和时隔10年加息的方针。英国中行──英格兰银行自2021年12月起,连续5次会议维持加息,另外,此前长期维持货币宽松的瑞士中行──瑞士国家银行也在16日启动15年来首次加息。

世界银行7日将2022年世界经济实际增长率预期下调至2.9%,比上次1月下调1.2%。世界银行考虑到低收入国家等,敲响警钟称“存在发生物价走高和经济衰退同时出现的‘滞胀’这一风险”。

价值股也迅速走弱

经济减速隐忧正在同时对成长股和价值股造成影响。MSCI的发达国家成长股指数处于比2021年11月的高点下跌30%的水平。苹果、微软以及旗下拥有谷歌的Alphabet等美国大型IT企业也联袂下跌约30%。

自2022年初以来,在加息被市场意识到的情况下,价值股取代成长股,吸引了资金。不过,进入6月后迅速走弱,目前相比1月的最高点下跌15%,接近进入熊市。被认为较能抗通膨的房地产投资信托(REIT)的发达国家指数也下跌逾20%。

有观点指出,很多国家和地区已进入熊市的股票市场仍存在估值偏高的情况。

例如美国标普500指数的预期本益比17日降至15.5倍,相比2021年底的21.5倍有所下降,作为PER倒数的收益率则从4.7%提高至6.5%。但是,由于利率也出现上升,标普500的收益率减掉10年期国债利率的“收益差额(yield gap)”仅为约3.2%。

日本大和证券的首席策略师阿部健儿指出“利率上升成为沉重负担,仅为接近股价出现调整的2018年的约2.8%这一水平”。

目前,虽然出现商品价格和国际物流成本的上涨告一段落的迹象,但是,对通膨和货币紧缩加速的担忧持续加强。市场正在关注4至6月的企业业绩。如果经济减速的影响得到确认,投资者的避险情绪将进一步加强。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT