(吉隆坡5日訊)6家電訊公司趕在6月30日大限前,同意收購國家數字有限公司(DNB)70%的股權,談判料在本週五(8日)完成,分析員認為,一旦更多5G最新進展的細節出爐,有助電訊業重估,將領域投資評級從“落後大市”上修至“跑贏大市”。

ADVERTISEMENT

聯昌研究分析員在報告指出,一旦更多5G細節在月中前出爐,料能助電訊股擺脫超賣格局。

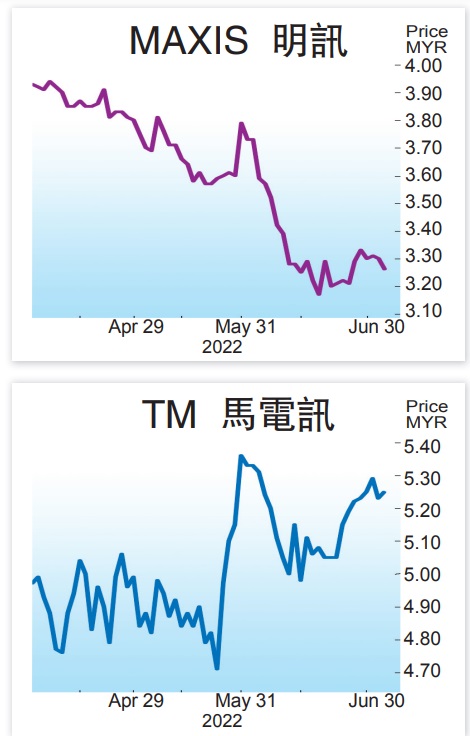

“我們認為,5G網絡批發費用潛在衝擊電訊公司淨利,已大幅反映在股價走勢,即年頭至今平均探低17%。我們相信,基於估值處於歷史新低目前或有一些上升空間,且大市相對疲軟,電訊股表現相對優於大市。”

該行假設3種情境,以現金流折現法(DCF)估值,明訊(MAXIS,6012,主板電訊媒體組)及馬電訊(TM,4863,主板電訊媒體組)都比目前的股價分別高出8至32%及27至28%。

“我們將明訊投資評級從守住調高至增持,不過基於風險潛存,目標價調低8%至3令吉60仙,即仍比現金流折現法估值的4令吉53仙(扣除5G費用)折價20%。”

而馬電訊仍是聯昌研究首選,扣除5G費用後的淨利預估不變,靜待更多細節出爐,分析員維持“增持”投資建議,目標價維持在6令吉75仙。

通訊及多媒體部長丹斯里安努亞慕沙上週四(30日)證實,6家本地電訊公司趕在大限前,同意收購DNB的70%股權,以推進5G基建發展計劃。

根據協議,每家電訊公司都可得到同等份額的股權,且電訊公司已解決透明度和定價問題,一切將按照計劃進行,預計本週內就會做出官方宣佈。

情境1

未來3財政年淨利受衝擊

股價已反映

聯昌研究參照先前與現在的發展,推算3種情境,認為在最新平分股權(情境2)的情況下,對明訊及馬電訊而言是最好的發展,即比起情境1的2022至2024財政年每股核心淨利受衝擊,情境2的情況會更好。

“在情境1,我們假設電訊公司參照之前的獻議簽署5G批發協議,即不涉及入股DNB,預期明訊2022至2024財政年的每股核心淨利將會蒙受1至19%的打擊,而以現金流折現法的估值為3令吉57仙。”

此外,該行披露,就算將每股淨利受損的情況拉長至2024財政年底,但明訊的企業估值/營運自由現金流(EV/OpFCF)仍將比12年交易區間來得低。

“以每股投資者或股東可獲得的現金流在20至23仙來看,我們認為,明訊可維持2022至2024財政年每股派息,即3個財政年每年可達20仙。該公司6%的股息回酬是比12年中值高出0.8個標準差,同時也比10年期政府債券收益高出182個基點。”

至於馬電訊,分析員指出,同樣在情境1,馬電訊因可收穫來自DNB的光纖租賃營業額,預期2022至2024財政年的每股核心淨利分別會增長4%、中和、下跌7%。

“加上在4G網絡省下的資本開銷,馬電訊以現金流折現法的估值並未有太大變化,為6令吉70仙。”

情境2

未來3財政年核心淨利表現稍好

6家電訊公司雖趕在上週四大限前,同意通訊及多媒體部的建議,但細節仍在協商,分析員假設每家電訊公司入股2億令吉分得12%股權,且未來3個財政年的批發費用是以實際流量計算,則明訊每股核心淨利料僅稍微受衝擊,介於1至6%。

“不過,以現金流折現法的估值則未有太大的變化,仍維持在3令吉57仙,因這3個財政年批發費用雖然減少,但投資DNB抵銷這項利好。我們預期,投資者或股東每股可獲得的現金流介於20至25仙。”

至於馬電訊,聯昌研究認為,國家數字有限公司租賃光纖帶來的營業額,將比5G批發費用大,看好可提振馬電訊2022至2024財政年的每股核心淨利4%至8%,估值維持在6令吉75仙不變。

“我們假設,國家數字有限公司在2025財政年開始,給予批發費用20%折扣,則明訊及馬電訊的估值會更高,分別攀至3令吉94仙及6令吉95仙。”

情境3

短期焦慮不安

但長期不會更糟

第15屆全國大選甚囂塵上,分析員不排除,大選結束後新政府或重新檢討國家數字有限公司的單一批發網絡(SWN)制度。

聯昌研究直言,若(新政府)真的有檢討單一批發網絡的跡象,則電訊股或持續處於焦慮低迷,在投資者驚慌拋售下,股價料持續在低谷徘徊,直至5G檢討的細節完整出爐。

“在最壞的情況,即我國重新回到各電訊公司推出各自的5G網絡,則明訊2022至2024財政年的每股核心淨利或蒙受最多6%的衝擊,將5G頻譜費納入考量後,以現金流折現法的估值料達4令吉37仙。”

而分析員並不認為馬電訊會推出自己的5G網絡,因此相信馬電訊的每股核心淨利及估值預期會受影響。

另一方面,肯納格研究也將電訊領域評級從“中和”上調至“增持”。

該行表示,電訊公司和投資者對5G的單一批發網絡(SWN)模式開始“熱身”,之前由於抗拒此模式,導致電訊股的股價大幅下滑。

債務成本攀高

肯納格研究下調目標價

如今,圍繞5G推出的不確定性已被市場消化。一旦塵埃落定,電訊業可能重估,股價將逆轉,因此上調領域評級,但將目標價全部下調,以反映更高的債務成本。

該行首選為數碼網絡(DIGI,6947,主板電訊媒體組)以及馬電訊,目標價分別為3令吉70仙和6令吉70仙。

至於亞通(AXIATA,6888,主板電訊媒體組)、明訊和OCK集團(OCK,0172,主板電訊媒體組)也建議增持,目標價分別為3令吉45仙、3令吉90仙和45仙。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT