(吉隆坡7日讯)国行5月启动升息周期后,6日再升息0.25%,分析员认为,银行业将是“大赢家”,产业、汽车与消费品则是“输家”,联昌研究认为,国行升息可能短期对马股市场情绪造成负面影响,不过银行的利息收入将增加,高于其他成份股所承受的更高利息成本,对整体马股企业盈利正面。

ADVERTISEMENT

该行指出,这主要是马股成份股(不包括银行股)的净负债率是45%,39%负债为外币,因此该行预测升息25基点,将提高马股企业盈利1%,并驱动隆综指年杪目标起16点,从原本预测的1568点提高到1584点。

联昌指出,升息对银行盈利正面,对马股也趋向正面,因为银行股占成份股的39%比重。

丰隆研究则维持综指1610点预测。丰隆认为,市场仍然可兼容25基点的升息,马股回酬率与10年期大马政府债券回酬率3.06%(1.3倍高于5年期标准差),这个利差水平意味在大马证券投资相对具吸引力。

假设9月再升息25基点,这使得利差达到2.81%水平,仍然高于5年期的1个标准差。

产业每月供款增加3.2至9.9%

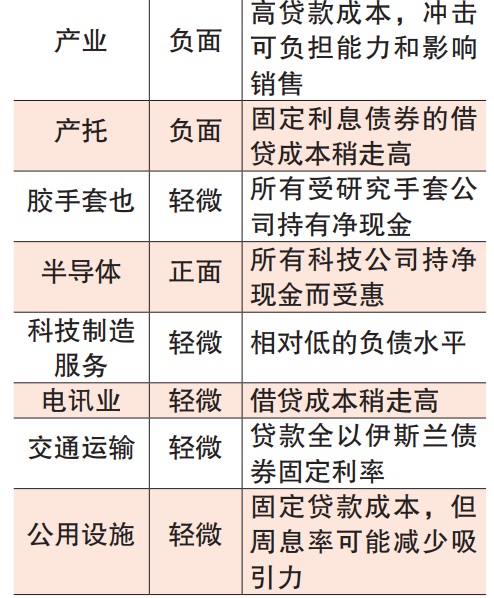

丰隆指出,产托与产业是输家,产业分析员预测25/50/75基点的升息,将导致每月供款增加3.2%/6.5%/9.9%。

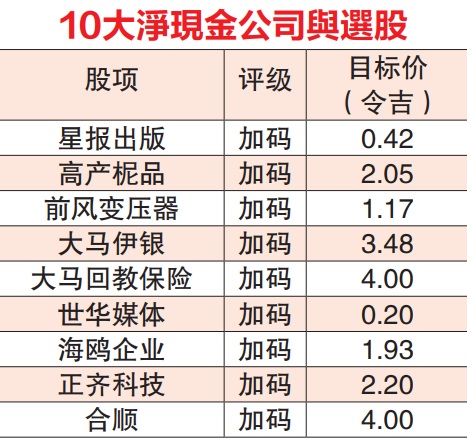

联昌说,拥有高净现金的企业,预测从高利息收入受惠,可增持这类公司股项。

联昌指出,除了马股企业负债率45%,目前2.25%利率,仍然比疫情期的3%低,预期银行的正面盈利影响,可盖过因高借贷成本企业的负面情绪。

联昌的首要选股兴业银行(RHBBANK,1066,主板金融服务组),目标价7令吉70仙;MRDIY(MRDIY,5296,主板消费产品服务组)2令吉40仙;云顶大马(GENM,4715,主板消费产品服务组)目标价3令吉40仙。

利率明年达3%

重返疫前

联昌检测马股表现与升降息关系 时指出,按过去升降息的马股走势,降息时马股走高,升息时马股趋跌,尤其是1997至2000年的高息时期。

2010、2011、2014和2016年,当国行升息25基点时,马股升势持续。

2018年,升息并未挫败马股表现,直升至第14届大选的2018年5月9日。而2020年1月至7月的一口气降息125基点至1.75%,则令马股表现神勇。

联昌指出,2005年11月30日起,国行调整利率20次,其中11次升、9次降,结果10次升息,在升息前一天有6次马股走低。

10次之中的6次升息中,马股隔日走低,不过1个月或3个月升息后,马股有6至7次走高。

联昌指出,今年5月升息0.25%时,马股综指隔日跌1.2%,1个月后挫4.2%。

丰隆指出,2010年因走出全球金融海啸,虽然升息75基点,从2%升至2.75%,马股当年指数走高19.3%,主要由重量级银行股驱动(银行股占25.4%比重)。

分析员预测,国行9月或年杪再升0.25%至2.50%,2023年进一步升0.5%,令利率达到3%,从而回到疫情前的水平。

马币年杪4.23

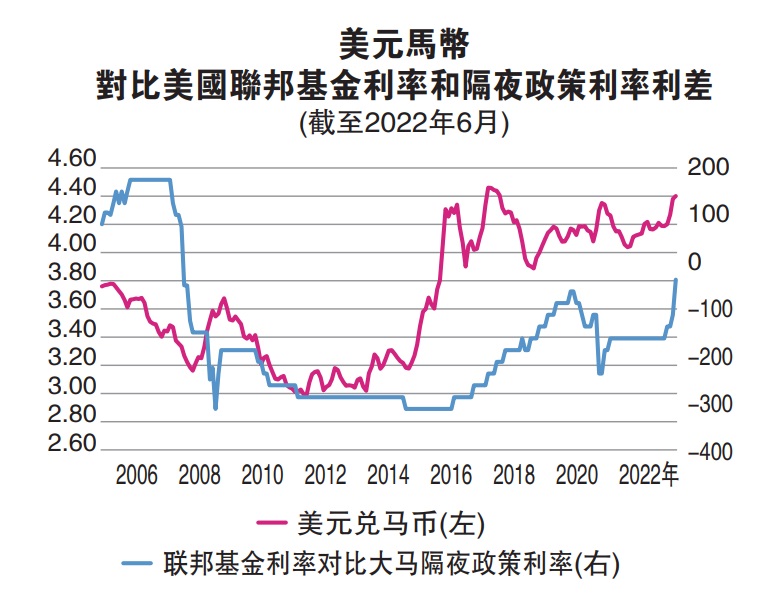

丰隆研究指出,美国联邦基金利率(FFR)预期今年杪来到3.40%,相比大马今年杪隔夜政策利率2.50%,两者的差幅今年杪达90基点。

该行相信,当前美元兑马币走势已反映上述利差预期,因此预料下半年马币平均走高至4.33区间,年杪预测走挺至4.23水平。

2015年12月至2018年12月的3年期间FFR趋高,与大马隔夜政策利率的利差扩大至225基点,第一年马币走贬4%,第二至第三年马币回扬6.9%。

2006年至6月至2007年8月,美马利差扩大至175基点,当时美元兑马币平均3.55,与目前的贬至超过4.40有很大差别。

银行业盈利多6.3亿

抵销1.6亿升息成本开销

联昌研究预测25基点或0.25%的隔夜政策利率调升,可让国内银行业获得盈利约6亿3400万令吉,超越银行业因升息增加的额外1亿6300万令吉成本开销。

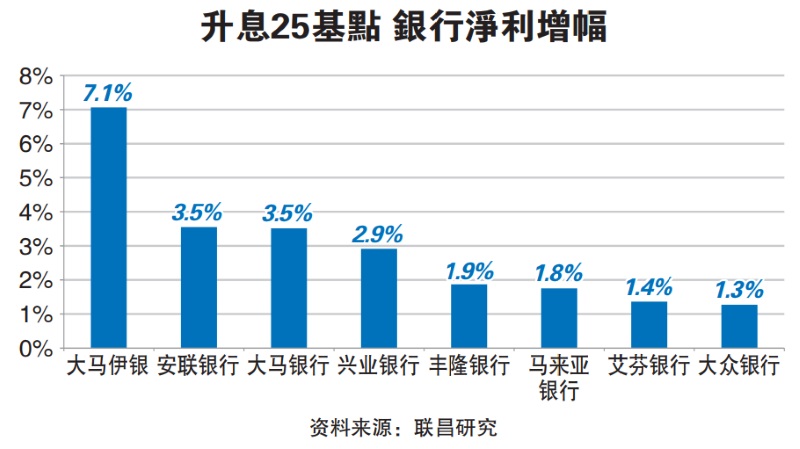

联昌研究预期升息对银行带来正面影响,因为银行的浮动利率贷款总额更高于定期存款总额(两者都将在升息期间重新向上定价),而大马伊银(BIMB,5258,主板金融服务组)受惠最大。

利率每升0.25%

银行净利增2.1%

该行对银行的盈利预测,已将2022财政年利率总共上调50个基点的因素考虑在内。

“利率每增加25个基点,对银行的净利预测将提高2.1%。

大马伊银和安联受惠大

该行指出,大马伊银是加息的最大受益者。该银行2023财政年的净利受到最大的正面冲击。利率每上调25个基点,盈利预测将上修7.1%,因为其2023年浮动利率贷款比率高达91%,是行业最高的。

大众和艾芬盈利增幅小

相反的,加息对大众银行(PBBANK,1295,主板金融服务组)的2023年净利影响最小,每升息25基点,盈利仅增加1.3%,因为其2023财政年的经常账户和储蓄账户(CASA)比率为24.3%,是银行业最低的。

该行指出,升息可能对银行的贷款增长和资产素质产生负面冲击,因为这意味着借贷成本升高和每月还款额增加。

然而,该行在财测中已经纳入考量上述情况恶化的因素,预计2022年贷款增长为4至5%,截至5月杪大马银行贷款成长为5%,以及总减值贷款比率从5月杪的1.64%,在12月杪升高至1.8~2%。

该行保持对银行股的“增持”评级,认为升息周期以及预料2022年贷款损失准备金将降低,是该领域潜在的重估催化剂。

该行认为升息对银行净息差的正面影响,将超过对贷款增长和资产素质的潜在负面冲击。行业首选是兴业银行(RHBBANK,1066,主板金融服务组)、丰隆银行(HLBANK,5819,主板金融服务组)和大众银行。

丰隆研究建议“加码”银行股,银行业明显从升息受惠,升息25基点促使净息差扩大5至6基点而盈利增长4至5%。

丰隆说,最大受惠的银行是安联银行(ABMB,2488,主板金融服务组)、大马伊银;受惠小的银行包括艾芬银行(AFFIN,5185,主板金融服务组)与大众银行。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT