读者阿林今年25岁,是药剂行业一名市场执行员。他对退休这事没有甚么概念,例如要如何规划,假如想要提早退休,需要的退休金数额等等。

ADVERTISEMENT

目前,他每月的收入加上佣金大约有1万令吉,假如准备在55岁退休,需要准备多少的退休金?如果在55岁的时候,拥有100万至200万令吉的资产,是否可以提早退休?不需要工作到60岁。

答:谢谢阿林来信询问关于退休规划的问题。根据你提供的资料,我给予一般的建议供参考。

许多人仍不完全明白退休的意思!根据Investopedia,退休指的是个人选择永久离开职场,可以是愿意或不愿意(有些人因为健康问题,无法胜任工作,被迫离开职场)。

换句话说,假如你仍然回到公司,以兼职方式工作,那就不叫退休,因为不是永久离开职场。

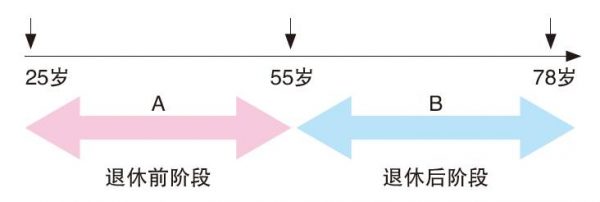

因此,退休分为两个阶段,就是:一、退休前;二、退休后。

让我用以下图表解释,以便你可以比较容易了解。

你预期的退休年龄是55岁,那么退休前阶段是从25至55岁(A),反之退休后阶段则是从55至78岁(B)。

在退休前阶段,我们勤力工作、为退休金努力储蓄,许多人购买产业,以赚取租金收入,购买股票等待分发股息及累积资本收益,还有购买单位信托等等,不过多数人只依赖公积金储蓄。

在退休后阶段,我们不再努力工作,但需要采用A阶段准备的金钱,以维持退休后的生活。除此之外,在这个阶段,我们通常不再面对房屋贷款、汽车贷款等债务负担。

若提早退休需看资产+生活方式

理财师常听到人们的提问:“我能否提早退休?”答案简单,这要看个人在A阶段累积的资产及个人在B阶段属意的生活方式。

简单的解释:个人在工作期间累积的储蓄,以应付进入退休阶段需要的开销。

换句话说,不是说到了55岁,拥有100万或200万令吉资产就可以退休,主要是看个人的生活方式,每个人的生活方式有所不同。

举个例子,许多人喜欢退休了飞去外国度假、打高尔夫球、在酒店享用下午茶等等。

不过,也有人退休了,每月只预算2000令吉的开销,与后者比较,前者的未来开销是昂贵的。

根据一般规则,采用最后支领薪金的三分之二,来计算未来的每月开销。以阿林的情况来说是这样:1万令吉的三分之二=6667令吉,假如从55岁退休后预计再生活20年,总开销需要160万零80令吉(66671220),这数据不包括通货膨胀因素在内。

值得一提的是,未来的所有开销称为所需退休金数额。话虽然这样说,到了55岁,你需要查看所拥有的资产,是否足以概括所需的退休金数额。

许多时候,答案是不足够。那么将面对所需退休金数额不足的问题。因此,你需要决定是否延长工作年数,再工作5年、10年,延长退休前阶段,以便为不足够的退休金做好准备。

或者还有一个选择,继续工作到75岁,如常开销、享受人生。古人常说:“先苦后甜”,最好尽量在退休前阶段累积资产。

不能仅靠公积金

事实上,许多人只依赖雇员公积金储蓄,做为退休金的来源,遗憾的是,那并不足够。许多人在退休后3年内,将储蓄全部提出来花用。根据公积金局首席策略员不久前的谈话,只有3%的马来西亚人有条件退休,受到疫情冲击,政府批准人民提取公积金储蓄应急是主因之一。

人们公积金储蓄不足的其他原因包括提早提取供孩子教育费、作为医疗费用及疫情期间收入减少,另一个重要因素:通货膨胀率削弱人们的购买力。

大马统计局指出,2022年7月的通货膨胀率4.4%,主要原因包括食品和非含酒精饮料价格保持偏高。

总而言之,不论是在退休前或退休后阶段,请计算退休金是否足够,或者通过付费聘请专业执照理财师,采用正规的计算法,计算该笔资金是否足够。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT