(吉隆坡20日讯)分析员认为,大马的房地产信托在整体上仍充满挑战,办公室单位和零售店持续面对供过于求的压力,尽管如此,10年期大马政府债券(MGS)收益率从近期高点回落,有助支持产托的估值,而且一些工业单位和好地段商铺仍有稳定收入,因此维持对该行业的“中和”评级。

对于产托业,肯纳格分析员形容为“还未看到隧道尽头的亮光”,一如国家产业资讯中心(NAPIC)在2022年上半年房地产市场报告中所强调般,专用办公空间的占用率按年降至77.7%,总面积则维持2420万平方公尺,新增供应面积为260万平方公尺;而购物中心的零售空间的租用率为75.7%。

ADVERTISEMENT

办公空间供应持续增加

市场上两家房地产咨询公司也指出大马商用单位供多于求。莱坊(Knight Frank)估计巴生河流域的办公空间供应总面积达1万1137万平方呎(1035万平方公尺),未来2年半内将增加8.3%,或928万平方呎。

另一家威廉氏达哈与王(CBRE WTW)也预测,新供应单位交屋后,办公室的平均占用率将从2019年的80.8%下降到2023年的75.1%,并且莱坊预测巴生河流域累积的零售单位量将从2022年的6840万平方呎(635万平方公尺)攀升至2023年的7190万平方呎(668万平方公尺),2024年将增至7370万平方呎(685万平方公尺),即分别按年增长5.1%和2.5%。

不过分析员指出,10年期大马政府债券收益率在10月21日达到4.55%的高位之后下滑,截至12月2日是4.02%。这在一定程度上缓解大马产托股价的压力,而马股的产托指数也在此期间微幅上涨1.2%。在(产托)长期回调的情况下,大马政府债券收益率下跌,可能会提供估值支持,通胀压力也可能很快就会达到顶峰。

此外,有的利基类型单位,如工业单位具弹性需求,还有位于黄金地段的零售空间,也能享有稳定租金收入。

AXIS产托(AXREIT,5106,主板产业投资信托组)等以工业单位为主的,以及KLCC产托(KLCC,5235SS,主板产业投资信托组)和柏威年产托(PAVREIT,5212,主板产业投资信托组)等以零售为主的公司,自2021年第四季以来,连续多个季度盈利表现稳定。

另外,最近发布的大马零售业报告预计,2022年第四季的零售额平均增长率为13.9%,此前第三季按年大增96%。

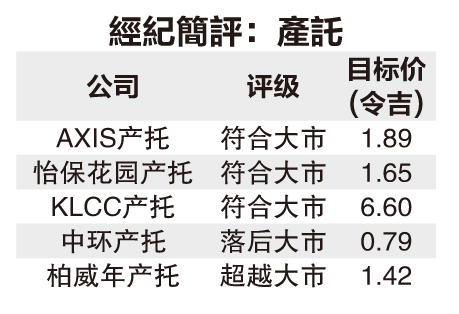

综合分析所得,该行维持对大马房地产信托行业的“中和”评级。首选的策略股项是柏威年产托,目标价1令吉42仙,潜在总回报率为22.4%。

不过分析员对中环产托(SENTRAL,5123,主板产业投资信托组)持谨慎态度。最后分析员补充,产托行业有多项潜在风险,包括利率和租金调整、出租率不如预期等。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT