(吉隆坡5日讯)尽管国际油价2023年开局不利,首两个交易日已经暴跌近10%,布兰特油价更失守80美元关口,但分析员仍然持续唱好油气领域前景,全年油价上看每桶80至100美元之间,中国提早结束“清零”,料刺激需求及供应吃紧或推高油价。

ADVERTISEMENT

油价上看100美元

马银行研究维持今年油价每桶100美元预测,认为今年油气需求受中国提早重开经济驱动,全球增加的航班与旅游活动,供需失衡扩大势推高油价。

该行指出,根据2023至2025年国油前景,国油的正面展望有助推动油气的5大区块链,且可活络未来3年的国内油气活动。

国油正面展望

推动油气5大区块链

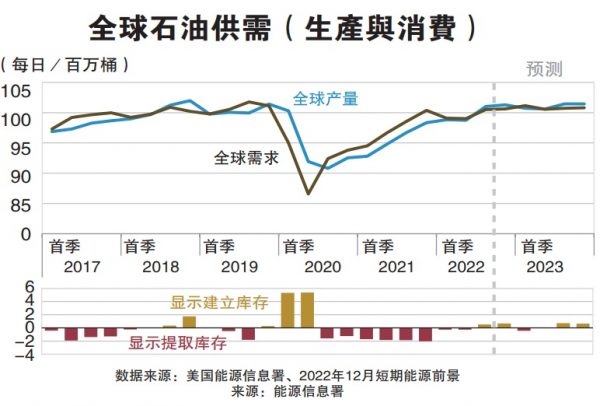

肯纳格研究维持预测今年每桶平均80美元和每日消耗一亿桶原油的健全水平,资本开销维持去年的600亿令吉,可驱动油气服务活动。

肯纳格说,由于全球原油库存减,促使今年初布兰特原油价回升至每桶90美元,若无供应干扰下半年可能面临下行压力。全球经济潜在衰退,是另一个下行风险。

马银行研究预测国家石油公司2022年可获得1000亿令吉核心净利,肯纳格仍旧认为2022年可维持全年600亿令吉资本开销,让油气服务活动继续红火。国油在2014与2015年,资本开销曾达646亿令吉与647亿令吉高位。

肯纳格披露,2022年迄今国油已挹注274亿令吉资本开销(按年增长35%),尤其第四季会加大开销,因过去几年情况显示国油皆在第四季扩大开销。2021年第四季所挹注的资本开销,就达全年305亿令吉的41%。

该行指出,国油现金流丰沛,掌握1030亿令吉现金,是2018年杪以来最强稳的现金流;当前强劲油价下,料可满足资本开销与股息双需求。

布兰特原油期货价格过去一个月里,游走于每桶86美元与76美元区间。相比过去半年115美元至76美元。

2023年国油股息料达350亿令吉(2022年500亿令吉),即便欲提高股息料也无碍。

肯纳格预期,国内油气服务业可从国油资本开销高位受惠,其中包括涉岸外维修、装配与营运工程(HUC)的达洋企业(DAYANG,5141,主板能源组),超越大市与1令吉70仙目标价。

乌兹马(UZMA,7250,主板能源组)料可在更多旧油井活动受惠,超越大市与67仙目标价。VELESTO能源(VELESTO,5243,主板能源组)可从钻井活动需求增加受惠。

分析员预期,全球勘探与生产活动将恢复至2020至2022年水平,3个浮式生产储油船(FPSO)业者,如云升控股(YINSON,7293,主板能源组),超越大市与3令吉15仙目标价;国际船务(MISC,3816,主板交通物流组),反映大市与7令吉30仙目标价。

阿玛达(ARMADA,5210,主板能源组)积极参与拉丁美洲、亚太与非洲国际竞标,目前FPSO市场吃紧状况下,变成是营运者的美好市场。

油气股估值仍未全面反映基本面

肯纳格认为,油气股的估值目前仍未全面反映基本面,纵然油价强劲,然而马股能源指数仍低于2019年水平,尽管油气股企业盈利强劲,股价仍未全面反映油气业基本面复苏。

该行喜好国油化学(PCHEM,5183,主板工业产品服务组)与阿玛达,前者料可从优于同侪的原料成本受惠;至于阿玛达财务健全,借贷水平更可管理,可扩产与获取更多新而大型FPSO订单。

由于中国疫情导致需求回暖推迟,国际油价在2023年首两个交易日下跌近10%,同时流动性低迷也放大市场的波动。

截至4日收盘,纽约原油期货价格下跌4.09美元,收于每桶72.84美元,跌幅为5.32%;3月交货的伦敦布兰特原油期货价格下跌4.26美元,收于每桶77.84美元,跌幅为5.19%。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT