理财师你好。

ADVERTISEMENT

我今年35岁,是一名执行人员,月薪4000令吉;丈夫今年40岁,是销售人员,月薪6000令吉。我们有一个女儿,7岁,计划这一两年再追一个儿子。

我们都是穷苦人家出生,所以平常开销也很节省,目前每个月大概能存四五千令吉。

可是一场疫情下来,我们的观念有些改变。我的丈夫在那段时间失了业,虽然有找几份兼职,但家里收入缺了一大块,也动用了紧急基金,幸好去年重新找到了比较理想的工作。

我家的收支状况:

每月收入1万令吉;储蓄不到5万令吉(定期存款);每月开销:房贷2500令吉(屋价50万,贷款30万令吉,还有20年)、车贷300令吉(还有5年)、保险+基金,每月供款700令吉(信托基金已经供了7年,打算给孩子当教育基金);日常开销:1500至2000令吉(包括所有杂费)。

请问:

1)我的家庭财务状况还可以吗?有什么缺漏?我们实在太害怕家庭财富又突然大缩水,有什么需要规划的?

2)我们希望尽早还清房贷,所以现在如果有多点储蓄,都会供多一点钱,这个做法对吗?

3)孩子的教育费如何规划?如果要多一个孩子,需要准备多少钱?

4)我们夫妻的退休又该如何规划?

瑶

答:瑶女士,你好。根据你所给的资料,我整理了现金流表。

你和家庭的现金流是健康的,因为每月有4500令吉左右的净现金流,只是追加一个儿子后,净现金流会相对减少的,至于多少就因人而异了。你的定存的5万令吉,是可以应付大概9个月的开销,这已经超过基本最少要有3至6个月的应急基金。

所以,接下来需要做的会是,积极投资这一笔每月4500令吉的资金,让它积极增值,这就需要看回你们夫妻两熟悉的投资工具,比如信托投资。我相信机器投资工具——智能投资平台(RoboAdvisor), 也非常类似,主要投资于国际交易所指数基金(ETFs),同时可以拥有更低管理费,也非常适合普罗大众,只需手机注册就能简单操作、管理和投资。

目前大马有约7个智能投资平台供选择,是种懒人投资法,只需下载软件、注册、回答关键问题,定时汇入钱投资和检查回酬就行了,其他就有机器人代办。

保守型可尽快还贷

若想增值可投资

关于是否应该先还清房贷的问题,一有储蓄就该积极还完贷款,这其实是因人而异,如果你是非常保守,有非常惧怕欠钱,因为贷款而常常担心害怕,而这一笔储蓄如果不还贷款,也只是存在定存,那可以选择尽快还完贷款。

虽然如此,比较理性和划算的做法是计算,这一笔储蓄是存定存(回酬大约3至4%)还是贷款(利息大约4至5%)或者投资(回酬大约5至7%),如果你的投资回酬超过6%,那么每个月只要定时供基本贷款额就行了,不必急于还完贷款,如果储蓄只是毫无作为的放在定存,那么还是还完贷款更划算。

以你们还年轻的状况,基本上是可以承受更高的风险,以便期待超过8至9%的回酬,所以积极去投资会比较划算。至于简单但是非常重要的投资方法,请参考8月7日刊登在《投资致富》的财务分析“生首胎想换大屋,再贷款买屋明智吗?”

再看孩子的教育费,其实在今年1月16日我的一个财务个案分析“已买4屋还想买厂,如何加强财务?”,有谈起如何规划孩子的教育费。主要还是根据孩子的情况和父母的期待来规划。出国读书(甚至哪个国家)还是本地(双联课程?政府还是私人?)?你的女儿目前是7岁,那么大概18或19岁时(有没有读中六,还是直接去私人学院/大学读Foundation)就需要第一学期的教育开销。

国内 VS 海外 教育费大不同

如果本地读书,不管政府还是私人,都可以尝试去和政府借钱读书(PTPTN);至于出国,大概最少要有100万令吉或以上,真实数目,需要参考教育顾问(Education Consultant)或该大学网站,但是前提是你们打算送孩子去那个国家,该国兑换率,什么科系和读多少年?

那么如果了解大约需要多少钱后,在准备这份教育费方面,需要为最坏的情况做准备, 也就是在孩子还没有上大学时出现意外,比如自己不在了,无法继续储蓄和投资,钱可能没有准备足够。所以,需要买了最便宜,同时也是最大保障的保险——定期人寿保险(Term Insurance), 保额就是总共需要的教育费比如100万令吉,确保教育费不会因为自己不在,而被牺牲,用保险来保住孩子的教育费是为最坏的情况做准备。

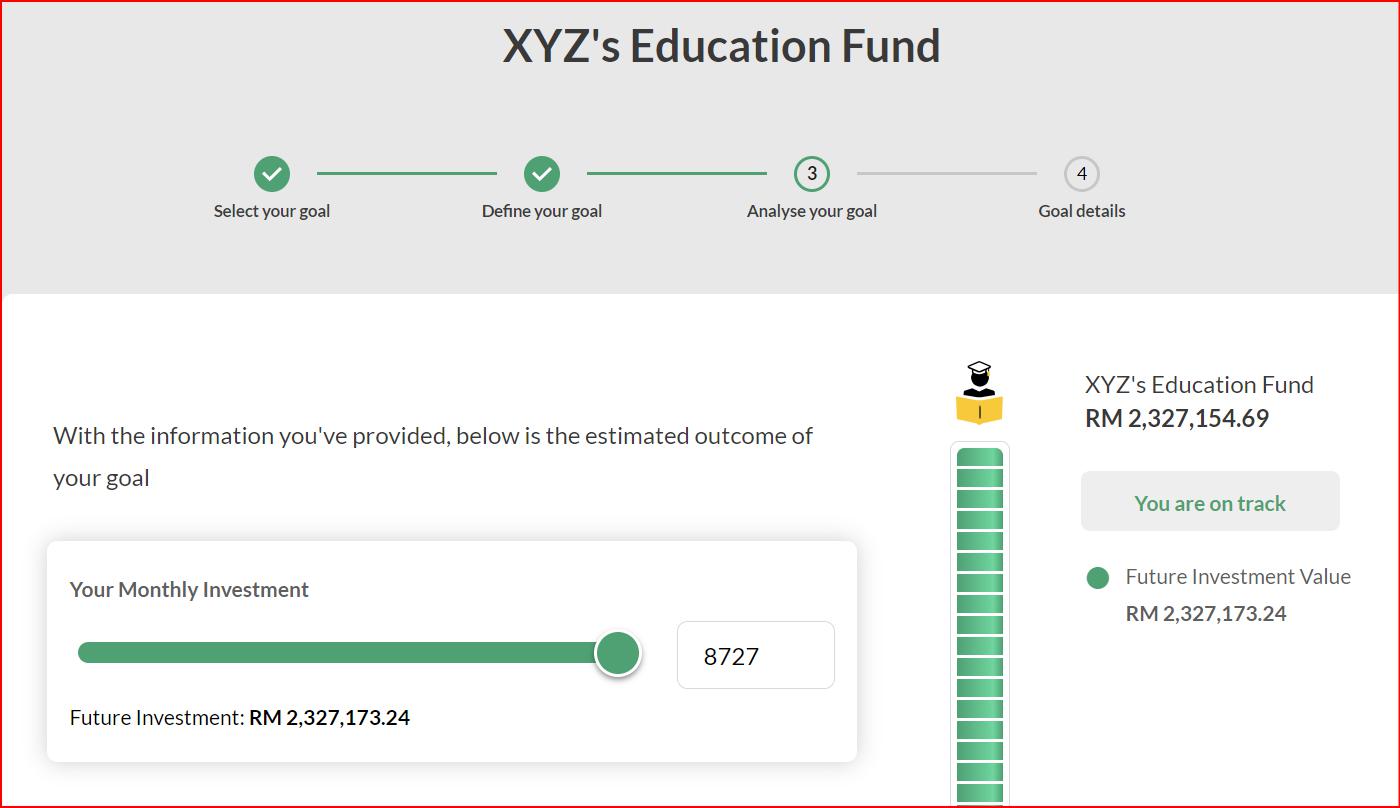

至于最理想的状况莫过于,积极储蓄投资至孩子需要教育费时,钱已经准备好了,同时看到孩子学有所成,家庭美满。我相信大部分人都有马银行户头(我相信其他银行应该也是有类似工具,方便模拟推算) ,当你登录该网络银行平台里,可以选择Wealth Generator, 然后计算你的财务目标。我用你的个案来计算你的女儿的教育费,在新加坡读医生系,你大概需要大约232万7173令吉。要准备这一笔钱,你就需要每个月投资8727令吉在激进的投资工具(每年回酬大约8.5%)。

创造被动收入

最后问起退休规划,其实有一句说得好,如果你做你喜欢做的,你压根都不是在工作,何需谈几时退休呢?那回归现实的说,如果你已经有被动收入,足以应付你的舒适生活,你还会工作吗?大部分会说不会,但是会做自己想做的事,那么重点就在被动收入,对吗?如果不考量第二个孩子的出现,你的每个月开销是大约5500令吉 , 目前你的定存大约5万令吉,如果当你的定存到达165万令吉,放入定存(目前利息大约4%),那每年你有大约6万6000令吉利息回酬,基本上可以应付你的基本开销,其实你已经财务自由或退休了。

市场上是有非常保守的投资工具比如产托(REITS)、债券、公积金、政府信托等等可以给你大约5至6%的回酬,那么所需要的本金就更少了,不是吗?所以,重点在不停学习,扩展人脉,加强赚钱能力,拥有更多机会,然后转换成被动收入。瑶女士不妨参考我的另外一个财务分析个案在今年3月6日刊登在《投资致富》,题目为“投资小有成,备儿教育费,中年夫妇规划提早退休”来得到更多灵感和概念。

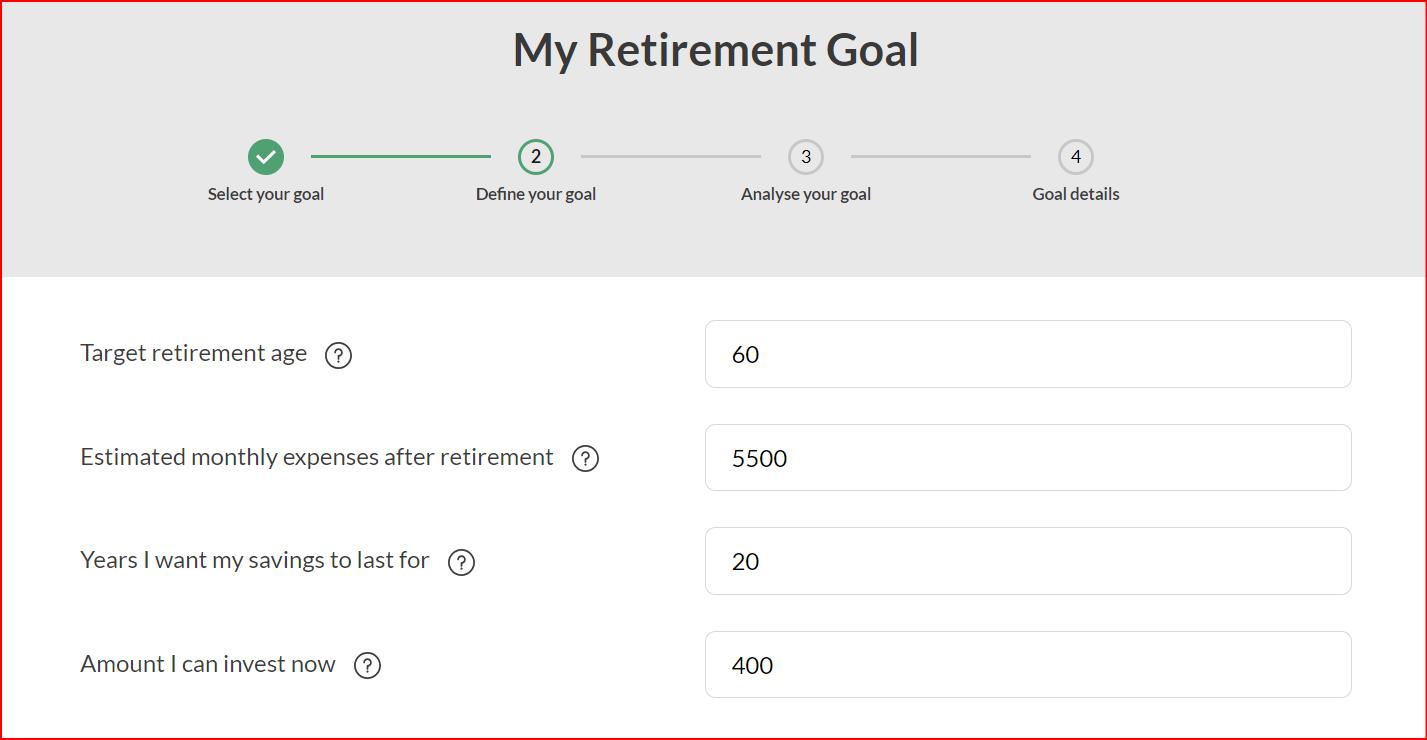

你也可以用马银行的Wealth Generator计算你的退休所需,你只是把你的理想退休年龄(Target Retirement Age)、退休时的每个月开销(不妨用你目前的平均月开销,Estimated Monthly Expense After Retirement)和多少年的退休生活(Years of My Savings Last for),当点击“Start Simulation”后就可以看到所需退休金数额和需要每个月投资的数额,同时可以自由调制投资风险的高度,也就是投资相关回酬。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT