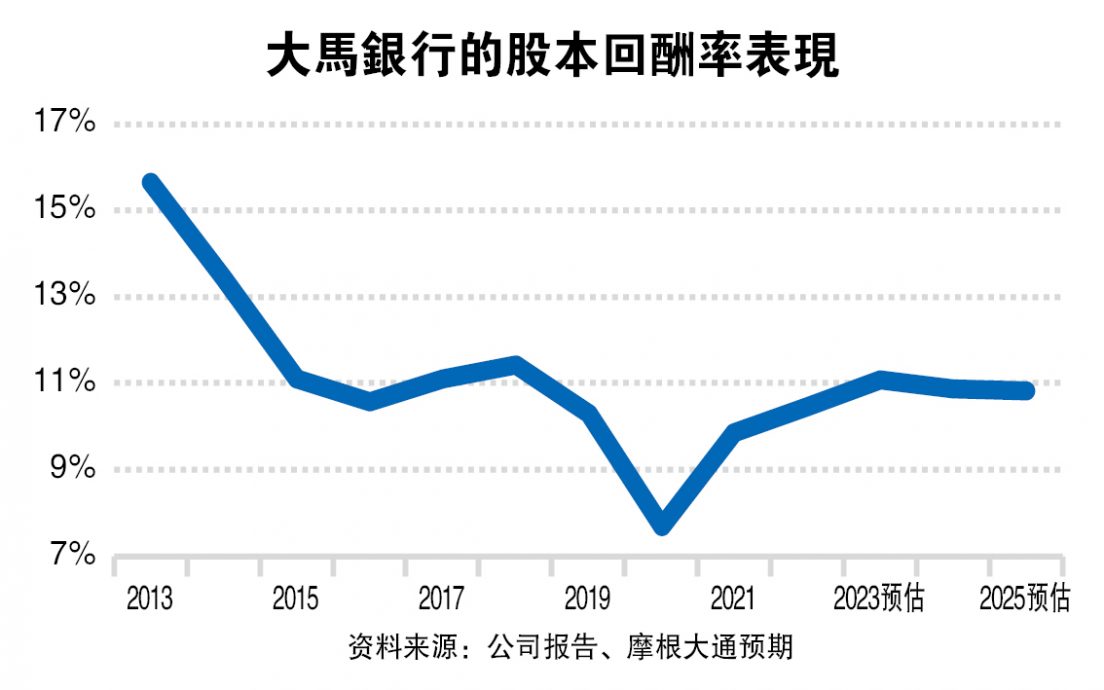

(吉隆坡18日讯)国内银行领域在严格监管条例及严谨资金要求下仍展现韧性,不过外资大行摩根大通(JP Morgan)认为,银行间的存款及贷款业务开始掀起竞争,预期该领域的股本回酬率(ROE)将长时间持低,故劝请投资者保持谨慎。

ADVERTISEMENT

股本回酬率趋低

摩根大通分析员在报告指出,大马银行领域面对3个结构及周期课题,分别是国家负债偏高、马币游资不足及低质量的股本回酬率。

“大马的债务占国内生产总值比率高达210%、家庭债务的占比则有81.9%及经济增长受限(截至今年6月第二季仅增长2.9%),将冲击低风险借贷人的信贷需求。因此,银行为推动信贷增长将重点聚焦特定领域,而这些领域往往是利差较低的业务,相对也更为竞争。”

分析员披露,债务高企而经济增长疲软,而利率先前调高后,也增加偿债风险,造成违约风险较高的借贷人谨慎借贷,且银行也收紧信贷标准。

“因此,特定组别的借贷人,比如房贷、以产业及现金流抵押借贷给中小型企业及企业营运资金的竞争逐渐白热化,这些业务的利差很低,未来料也将继续这般。另外,根据我们经济分析团队预测,大马今年经济料仅增长3.4%,明年料3%。”

净利息赚幅承压

而在马币游资方面,摩根大通披露,以马币计价的存款去年3月(这也是美国联储局开启升息)以来已攀升3.6%,外币存款则增长16.8%。而这段期间的马币信贷升高了7%,惟外币计价的贷款仅升高1.3%,这样的情况造成马币的贷款与存款比率(LDR)冲上95%,也写下过去20年最高;而联储局利率与隔夜政策利率(OPR)的利差也创下多年高位,相差250个基点。

“两者之间的利差料持续维持,故马币的LDR或将长时间吃紧,因此国内银行间的存款竞争活动将持续,基本上净利息赚幅(NIM)也面对来自资产负债表的压力。”

此外,分析员也点出,纵然国内银行今年来的净利息赚幅小跌35个基点,但通过局部注销部分拨备及脱售呆账(NPL)获利,业者仍能在2023/2024年录得约11%的股本回酬率。

“这些虽然属低质量净利,但始终都是贡献,若在争取贷款及存款方面稍有约束,则代表需放弃市占率,而大部分的银行管理层都不愿意放弃市占率,至少在这项核心产品方面,不愿放手较大的占比,因此只要净利底线能守住,则竞争将会继续。”

摩根大通指出,国内大型银行贷款损失准备金(LLR)贷款占比在2021年6月触顶,录得210个基点,目前则跌至167个基点。

“银行或会继续回拨部分拨备(2015至2019年平均148个基点),有望降低信贷成本。鉴于拨备前净利增长料续挑战,我们预期,银行领域的股本回酬率或趋低,故保持谨慎展望,维持大众银行(PBBANK,1295,主板金融服务组)、马来亚银行(MAYBANK,1155,主板金融服务组)以及兴业银行(RHBBANK,1066,主板金融服务组)‘减持’投资评级,同时给予联昌集团(CIMB,1023,主板金融服务组)和丰隆银行(HLBANK,5819,主板金融服务组)‘增持’评级。”

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT