(吉隆坡1日訊)我國銀行業9月貸款增長4.3%,分析員觀察到,在較高的利率環境,家庭房屋貸款申請有放慢的趨勢;而商業環境逐步改善,商業貸款甚具彈性。無論如何,隨著利率趨穩,銀行有更多空間調整產品利潤率,整體上該行業前景被看好。

ADVERTISEMENT

9月銀行貸款增4.3%

2023年9月大馬的銀行貸款按年增4.3%,肯納格研究分析員指出,這個水平介於該行4.0至4.5%目標之內。同時,馬銀行分析員則認為,銀行業9月貸款增長率略低於其全年預測,即4.6%。

住宅物業增5.6%仍是主力

根據報告,住宅物業仍然是銀行家庭貸款業務增長主要推動力,增長了5.6%。而商業貸款額增長2.6%,主要由金融服務業推動。

按月比較,商業貸款增長0.9%,超過了家庭貸款的0.6%增速,肯納格分析員指出,這可能是因為利率趨向穩定,商家因此能放心提前規劃債務。

在貸款申請量方面,比起去年9月按年大增11%,比較上個月卻減少4%,主要是家庭貸款申請在減緩。

“按月比較,住宅物業貸款申請大幅下降11%。也許潛在買家有通脹壓力,不得不謹慎考慮是否要申請貸款。”

相反的是,分析員指出,非住宅物業的申請量激升,比上個月大增36%,可能是商業環境逐步改善,市場對商業和工業產業需求不斷增加。

肯納格研究為此認為,商業貸款看來具有彈性,可以彌補家庭貸款疲軟趨勢,利率走高確實對家庭房貸業務不太有利。

9月銀行業總減值貸款回落

另一方面,9月銀行業的總減值貸款(GIL)回落至較健康的1.72%,低於8月的1.78%,也低於去年9月的1.82%。

“這個進步,主要是家庭戶減值貸款改善。第二季的欠款可能已經補上。況且貸款審批嚴謹,有助減少拖欠率。”

儘管如此,銀行業的貸款損失覆蓋率在今年首9個月首次上升至91.2%,高於8月的90.6%,不過低於去年9月的97.3%。

“這是因為銀行有必要增加撥備,應對本幣貨幣疲弱和對宏觀的擔憂。”

在儲蓄戶頭方面,肯納格分析員指出,儘管銀行間激烈的定存競爭已經結束,但來往儲蓄戶頭(CASA)水平仍中等,9月為28.1%,和8月的28.3%相差無幾,且低於去年9月的29.6%。

利率料企穩 具空間優化產品利潤率

“利率雖然穩定下來,銀行利息溫和,但儲戶仍按兵不動,CASA還是較少。這也許表明了,那些期待較高收益的儲戶還是繼續鎖定在之前的定期存款,或者要到年底才重新佈局。”

展望整體經濟對銀行的影響,肯納格研究認為,隔夜政策利率(OPR)將維持在3.00%直到2024年底,這應該能為銀行提供足夠的空間來重新優化產品利潤率。

“經濟前景仍呈漸進態勢,估計全年國內生產總值(GDP)是3.7%。有的行業可能受到大宗商品價格和匯率波動的不利影響,但我們仍對銀行業的彈性充滿信心。”

分析員強調,未來幾個月利率會穩定,讓銀行有機會重新調整利潤率,並收復之前在存款競爭中損失的利潤。

“銀行的資產質量基本上不令人擔憂,大多數銀行仍然資本充足,但要準備好在必要時進一步增加撥備。”

著重策略選股

評級維持“增持”

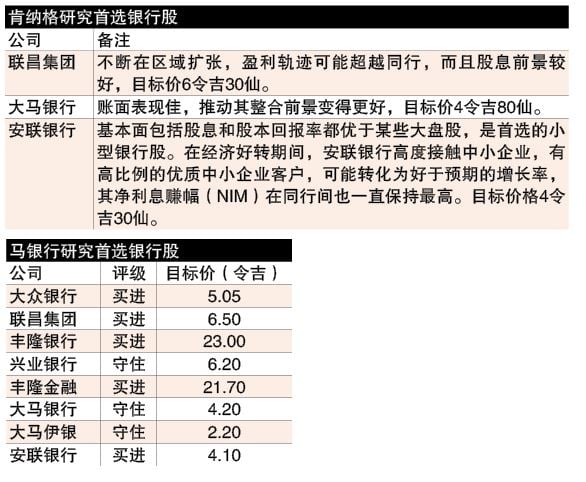

肯納格維持對銀行業的“增持”評級,並繼續強調策略選股。

維持“增持”評級

“投資者會衡量長期基本面實力,以及近期情緒提振因素,從中作出選擇。”

馬銀行研究也對銀行業保持看好,建議“買入”大眾銀行(PBBANK,1295,主板金融服務組)、聯昌集團(CIMB,1023,主板金融服務組)、豐隆銀行(HLBANK,5819,主板金融服務組) 、豐隆金融(HLFG,1082,主板金融服務組)和安聯銀行(ABMB,2488,主板金融服務組)。

馬銀行研究分析員補充,銀行業要注意一些上行和下行風險。上行風險包括經濟增長強於預期,這將有助於貸款增長強勁、信用風險降低,以及流動性改善,最終能維持淨利息賺幅。

“而下行風險則是大馬經濟增長弱於預期,使到貸款增長放緩,並出現資產質量問題。此外,如果國行降息,短期內或負面影響銀行的淨利息賺幅,存款增長也會放緩,並加劇存款競爭。”

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT