我们从2015年开始成为星洲日报的读者,了解贵报有一个财富专栏为读者解答问题,我和太太正为接下来5年的财务规划感到困扰,不晓得如何决定才比较好。

ADVERTISEMENT

我们的财务资料:在吉隆坡有3间共管公寓,一间供自住;另外两间出租,租金不够概括房屋开销,每个月需要一些补贴。

以下是我和太太在2024年的预算和财务数据。

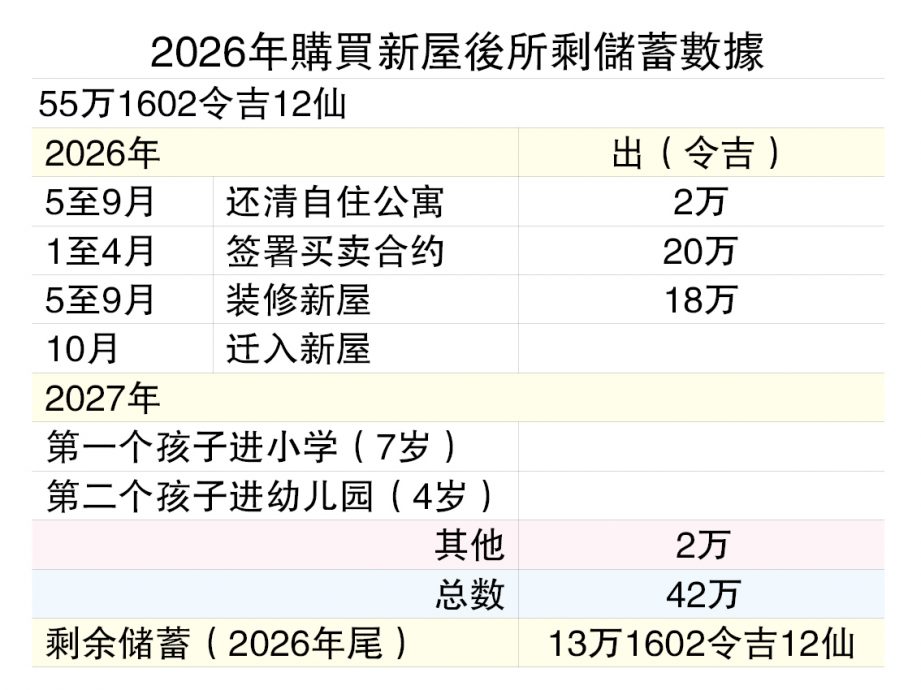

我们计划再购买一间梦想屋,是有地房产,预算100万令吉。加上18万令吉的装修,准备在2024年出售房产1,估计在2024年可拥有7万令吉的现金。可是,我们的总储蓄只是相等于5个月的应急资金。

假如我们不买房屋,将钱放在银行的定期存款,以3%年利率计算,在20年后,55万令吉的储蓄估计可增至80万令吉。

对于是否购买新的房屋,或是保留雄厚的财务供退休,我们很难做决定。

我们的财务状况是否健全,或者负债过高?应该怎样努力改善,请提供一些建议。

颜先生

答:读者你好。你的目标很清晰,就是想知道未来的3年里能不能买到你梦想中的房子,又或者应该把买房的目标押后,以成全退休规划。

其实,每个人都有感性和理性的一面。感性的一面告诉你,梦想的家园是多么的吸引,努力就是为了实现梦想,让自己回到家就能感受家的温暖。理性的一面告诉你,在财务方面会不会照成负担,会不会成为房奴等等。

我们只要把买房后VS不买房的财务状况做个比较,你就比较容易梳理整个财务规划走向了。

买屋恐需动用定存

来信中并未提及你的年龄,我猜应该在30岁出头。假设2026年买房100万令吉,贷款80万令吉,4%年利息贷款30年,那么每月分期付款是3800令吉,一年就4万6000令吉。对比现在自住的房贷每年分期付款4万8000令吉,其实每年就多了5200令吉而已。你两夫妻的年盈余分别为7968令吉和1万7185令吉,乍看之下好像没有问题,但是单单考虑分期付款的增加并未周全,你也必须考虑以下几点。

一、你需要从定期存款里提出20万令吉作为头期款项,再提出18万令吉作为装修费。那么,定存就会减少38万令吉,也就是未来的利息收入会减少。以你预算的3.5%定存利息,那么38万令吉的本金,年利息就会少了1万3300令吉。这个减少的利息收入, 必须反映在你的总收入里。

二、2026年,你的孩子分别会上小学和幼儿园。那么,小孩的开销有没有变动?是增加了还是减少了?

三、单看你两夫妻的保费支出,只占了你们收入的2至3%,这点你必须考虑到如果发生不幸事件,比如死亡或严重疾病,你们的保险保障能够支撑家庭开销多久?你的人寿保险保障最基本要可以支撑小孩的生活费、教育费直到他们成年及自住房贷。你的严重疾病保障也要至少可以支撑3至5年的家庭生活开销。

四、买房后,收入会不会变动?增加、减少或归零包括了升迁、离职或创业会不会打乱你的预算?

五、买房后,支出会不会变动?孩子、父母、汽车保养等等。有没有为此做出预算?

当然,你也能够在原本的规划里做出挪移来满足买房后的预算变更。包括小孩的投资(猜想是SSPN),自己的固定投资以腾出预算空间。又或者头期款付少一点,把更多现金预算留在手上,心态上会比较稳当,也比较不会被突发事件扰乱预算。

如果不买房,根据你的推算,储蓄的55万令吉,以3%利息计算,能够在20年后滚利到80万令吉,正确一点是可以滚利到接近100万令吉。那么,感觉上退休规划就更加的有着落。其实不然,因为我们也必须把通货膨胀一并考虑。如果通货膨胀也是以每年3%的速度增长,那么20年的储蓄就只能够算保值,20年后钱多了,但是购买力留在今天。

若不买房还贷压力减少

钱必须往高处爬,如果你采用不买房的方案,那么就需要把钱储蓄在回报更高的地方,至少要大于通货膨胀。比方说自缴公积金,也能够带来6%左右的年回酬,那么你的55万令吉就会在20年后变成170万令吉。

只要把以上几点都考虑在内,在没有后顾之忧的2026年买房,绝对没有问题。

如果不买房,就没有那么多的还贷压力,也绝对是一桩美事。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT