ADVERTISEMENT

我是歐小姐,想請理財師提供一些關於保險的意見。假如我每月的保費預算是200令吉,如果購買壽險保單,是否包括退休基金、醫藥保障等等。

我是一名自僱人士,今年29歲,工作是私人補習老師,每月收入大約5000令吉,我的父親幫我買了一份醫藥保單及買了一輛轎車。

請問:“我是否還要購買醫藥保險? ”

另外,我應該將每月收入,如何分配到一些特定開銷及為我的退休規劃進行儲蓄。

答:謝謝歐小姐提出關於財務規劃的問題。首先,鼓勵你依據財務規劃的程序來設定你的目標。假如你按程序來規劃,之後你會發現選擇方案並不困難。

這裡要說的是,你並沒有負債問題,這是可喜的,因為你沒有房屋和汽車分期付款負擔。

根據你的反映,會比較傾向購買醫藥保險,而不是人壽保險。每月預算200令吉供支付壽險保費,投保額是多少、疾病險的保額、醫藥保障限額,這些都是需要考量的。

其實並沒有所謂購買壽險,概括退休金、醫藥開銷等保障。假如你的父親已經為你購買醫藥保單,我的建議是,你不需要再多買一份。

收入10%為保費支出預算

除非你擔心通貨膨脹導致醫藥開銷增加,原有保單的投保數額不夠,想要有額外醫藥保障,再購買一份醫藥保單。

根據一般規則,你的保單投保額最好是年收入的6至10倍,保費的支出預算在年收入的10%。

保險的主要功用是保障一個人,萬一面對任何意想不到的事情,例如被診斷患上嚴重疾病,完全失去工作能力,以致陷入財務困境,可以暫時渡過難關。

以上所說的只是簡單的計算,在馬來西亞,許多人並沒有購買足夠的保險,根據大馬壽險公會的數據,馬來西亞人在保險的投保,平均只是10萬令吉而已。

預算守則50:30:20

至於個人如何使用手中的金錢,有一個預算守則可供參考,就是50:30:20。舉個例子,你每月的收入是5000令吉,其中50%就是2500令吉,用在需要的項目,好比租金、食物等等,接下來的30%用在想要的項目。

欣慰的是,我沒有看到你需要支付任何的分期付款,鑑於車子是爸爸買的,因此你可以將這30%儲蓄起來,作為退休金用途,剩下的20%也是要儲蓄起來的。

換句話說,你每月有2500令吉可以儲蓄起來,作為日後退休的開銷,由於你是自僱人士,因此可以自己繳納僱員公積金。

談到退休金的規劃,你需要問問己,準備幾歲退休,退休後每月的開銷是多少及通貨膨脹的水平對退休金的影響。

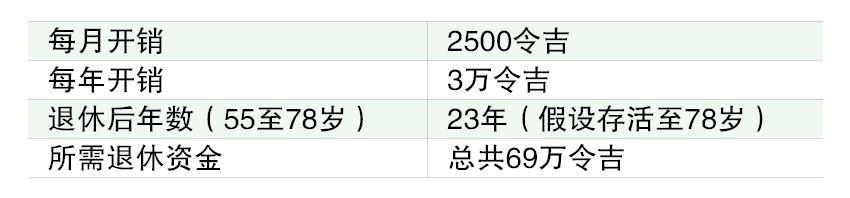

以下是55退休所需退休資金的簡單計算:

以上所提的69萬令吉是你退休後所需的資金,假如你將每月的2500令吉儲蓄起來,並且是儲蓄24年,總共可以儲蓄大約72萬令吉,對你來說是足夠的。

不過請謹記,我們計算的退休金數額,並未將通貨膨脹考量在內,而且是假設你依然過的是目前的生活方式。

假如通貨膨脹率是3%,根據72守則,在接下來的第24年你的開銷將翻倍。換句話說,在你54歲那年,你每月的開銷不是2500令吉,而是5000令吉。因此,你所需的退休金額應該是138萬令吉,就是138萬令吉!

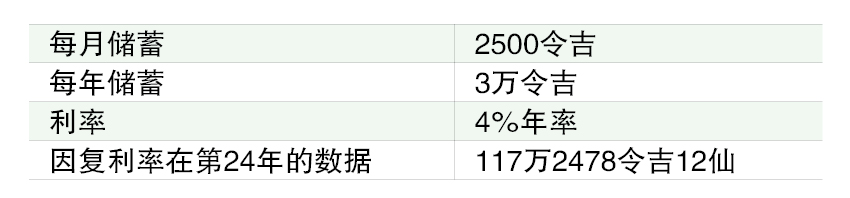

單看這個數額,許多人會這樣說,不可能。我情願現在享受生活,畢竟我還年輕。假如你採用複利率計算,這個數額是可能的。

以下是以複利率4%計算出來的數據:

總結一句,最好不要專注在解決方案,而是其他事項,例如收集數據和資料,然後設定目標,希望你有好的開始,而且是依據正確的財務規劃方式開始。

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT