個人如果債務管理得不好,很容易拖欠貸款分期,在拖欠幾期後,銀行會發出提醒通知,假如繼續拖欠,金融機構就會採取行動,個人將因為拖欠的數額,已經達到被起訴入窮籍門檻,而成為破產人士。

ADVERTISEMENT

僱員公積金局(EPF)在此前發行的《My Money Matters 2.0》中,為我們點出“好債”與“壞債”的差別。

好債vs壞債

嚴格來說,債務有好壞之分,好債務:可以帶來收入,提升資產價值:例如教育貸款、房屋貸款、土地貸款。

至於壞債務則是購買了,日後會貶值的資產,例如為了想要,而非需要的商品。例子:購買超出自己能力的轎車,或是向銀行申請個人貸款作為度假開銷。

坦白說,我們需要儘量減少債務,確保擁有可以儲蓄、應付日常開銷的金錢,需要記錄足以影響日後申請貸款的付款, 避免因為沒有按期繳交分期付款,被宣判破產。

有一個減少債務指南可以供參考:列出所有的債務,確保償債比率在30至40%之間,做到按時償還,時刻關注個人的信貸評分,還清現有債務,避免拖欠超額債務,優先償還利率較高的債務,如果有需要,建議尋求專家的諮詢意見。

卡債滾雪球 萬萬欠不得

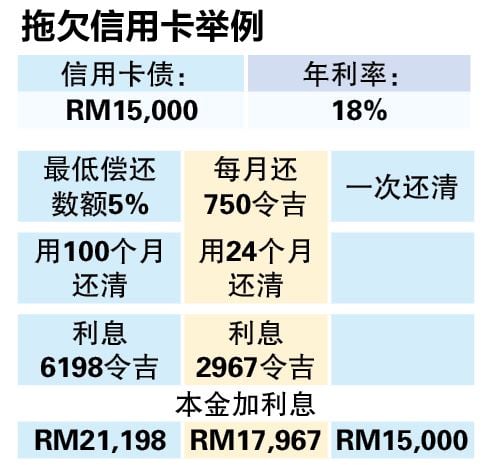

貸款分期包括房屋貸款、汽車貸款,以及個人貸款,還有信用卡債,其中信用卡債和個人貸款的利率比較高,嚴格來說,拖欠不得。

上一篇文章,我們提及假如一個人被宣判破產,他不可以出國,除非獲得破產總監發給批准文件,每一次要出國前必須個別提出申請。

如果已被宣判為破產人士,他也不可以擔任一些專業領域的工作,例如醫生、律師、藥劑師、工程師等,政府人員也不獲繼續在崗位上班;此外,個人的信用額度將被侷限,破產者的銀行戶頭將被凍結。

這些資訊告訴我們妥善管理債務的重要性,必須清楚本身的財務/償債能力,在開銷方面要保持有紀律。同時,管理大筆債務要有一定的技巧。

一般來說,債務可以分為3種情況,如果屬於(1)雪崩(Avalanche):焦點放在還清利率最高的貸款,(2)雪球(Snowball):專注在還清剩下不多的貸款,以及雪花(Snowflake):利用盈餘,每日、每週或每月多還一些貸款。

根據僱員公積金局(EPF)的財務教育網絡資訊,如果屬於雪崩債務,我們需要先還清利率最高的貸款,列出所有的債務、數額和利率,整理出哪些債務的利率最高,還清利率最高的債務,償還其他債務,必須還最低數額,一旦還清有關債務,轉向專注其他債務。

雪球債務:列出仍欠債務數額,整理出準備優先還清、數額最小的債務,還清數額最小的債務,其他債務必須償還最低數額,一旦還清有關債務,轉向專注其他債務。

雪花債務:利用盈餘,每日、每週或每月多還一些貸款。列出所有債務,包括尚欠的數額和利率,根據能力增加分期償還數額,可以根據利率、尚欠數額,選擇多還。

假如沒有償還債務,後果包括:被列入黑名單,影響信貸記錄,日後無法申請房屋貸款、汽車貸款、個人貸款,以及信用卡。金融機構可能不批准你提出的申請,如果貸款申請獲准,可能面對比較高的貸款利率。

陷入破產窘境:你的資產和收入將被監督,並且被當局接管,你可能喪失使用本身銀行戶頭和資產的便利。不可以出國,除非獲得破產總監發給批准信,投資或購買大件物品面對困難。

房貸數以十年計

複利率利息驚人

在我們的一生中,多數人會規劃購買房屋,如何確定一個人的購屋能力,以下方程式可以供參考。

買或租?買多少錢的房子?

假設放眼價格在年收入3至5倍的房屋。

計算法(一):價格在年收入3倍的房屋。

假如每月收入2700令吉,3倍價格的話是RM2700x12x3=RM97,200

計算法(二):價格在年收入5倍的房屋。

假如每月收入2700令吉,5倍價格的話是RM2700x12x5=RM162,000

如果有能力購買價格在年收入5倍的房屋,反映這個人的財務狀況比較堅穩,一般上,至少必須是有能力購買價格在年收入3倍的房屋。

除了準備購買房屋需要有的首付款,可以是房屋價格的10%、20%或是30%,還要準備其他的附加開銷,例如律師費和印花稅,多數人都是貸款買屋,因此,需要準備買賣合約和貸款合約的律師費和印花稅,以及房屋到手後的裝修費。

當房屋建好後,發展商將房屋鎖匙交給購屋者,每個月需要準時償還銀行的貸款分期,其他的開銷包括:房屋保養費、每年的房屋保險費、門牌稅、地稅,如果是公寓,還要支付每個月的管理與維修費等等。

那麼,買屋或是租屋,房產顧問認為,如果能力未具備,暫時租房屋,並延後落實購屋計劃。

回到前面提及放眼價格在年收入3至5倍的房屋,這裡要補充一點,假如是放眼年收入4倍的房屋,以每月薪金2700令吉的個人阿德(見上期) ,可以購買12萬9600令吉的房屋。以4倍價格計算是這樣:RM2700x12x4=RM129,600。

購屋者需要準備的10%首付:10%xRM129,600 = RM12,960,假設貸款90%,就是RM116,640,貸款30年,每月分期付款RM557,到了30年供完那年,本金加利息和房貸保險,原本RM129,600的房屋,供完房屋貸款後,大約支付了RM200,000,多支付RM70,400。

第二個例子,家庭月收入4500令吉的莎拉,同樣是購買價格在年收入4倍的房屋,就是21萬6000令吉的屋子,計算法是這樣:RM4500x12x4=RM216,000。

莎拉在購屋前,需要準備10%首付:10%xRM216,000=RM21,600。假設貸款90%,就是RM194,400,貸款分30年償還,每月分期付款RM928。

在供了30年的貸款分期,本金加利息和房屋貸款保險,原本價格RM216,000的房屋,供完後大約是RM334,000,比RM216,000的原價,多償還了RM118,000。

注:以貸款年利率4%,分期付款30年(360個月)計算。

宜儘量縮短貸款年限

另一個與房屋貸款有關的資訊是:領取貸款時的年齡和貸款配套的年限,例如貸款15年和30年的分別,我們以貸款30萬令吉,貸款利率4%計算。

從數據表可以看出,貸款年限越長,付出的代價越大,貸款利息是以複利率計算,如果能力做得到,應該選擇比較短的貸款分期,看看30萬令吉貸款的30年分期配套,單單利息付款多達21萬6000令吉,比30萬令吉的50%即15萬令吉還多,而且我們只是以4%的貸款利率計算。

至於貸款年限15年的分期付款,同樣是30萬令吉的貸款,貸款利息付款佔33%,就是9萬9000令吉,從數字來看,兩個貸款配套,明顯差別相當大。

由於貸款者領取貸款時已45歲,他可能沒有選擇,只能選擇貸款分期15年,也可能他是支付較大筆的首付款,不論是哪一種情況,數據明確告訴我們,只要有能力,儘量縮短貸款配套的年限,因為複利率的影響效應很大。

償債比率不符合要求

40%貸款申請被拒

由於許多人都是貸款購買房屋。因此,銀行會通過申請者的償債比率(Debt Service Ratio,簡稱DSR),來評估個人是否有能力償還他所申請的貸款。償債比率DSR太高,是銀行拒絕貸款申請最常見的原因之一。在馬來西亞,大約35至40%的貸款申請,是因為償債比率不符合要求被銀行拒絕。

理財師表示,健康的償債比率必須是30至40%,計算法是這樣,每月債務/每月淨收入x100%,可以採用這些項目計算:

| 普通會員 | VIP |

VVIP | |

|---|---|---|---|

| 星洲網平臺內容 | |||

| 星洲公開活動 | |||

| 禮品/優惠 | |||

| 會員文 | |||

| VIP文 | |||

| 特邀活動/特級優惠 | |||

| 電子報(全國11份地方版) | |||

| 報紙 | |||

ADVERTISEMENT

熱門新聞

百格視頻

(八打灵再也17日讯)买房好,还是住酒店更划算?一名男子近日分享一笔惊人的账目计算,让许多人开始重新思考传统购房的观念。

林姓男子在脸书发文,以贷款200万令吉、年利率4巴仙为例,计算出每年光是利息就要支付8万令吉。

然而,他查阅了一家酒店的价格,发现28晚的套房仅需2563令吉,换算下来,每晚只需92令吉。

“按照这个价格,8万令吉足够住酒店874晚,也就是接近两年半的时间!”

“如果住久了想换个环境,还可以每个月换不同的酒店,享受不同的生活氛围。”

他进一步分析,若选择稍微高端、每晚200令吉的酒店,8万令吉依然可以住400晚,超过一年时间。

“住酒店不仅有专人打扫、包早餐,还免去水电费、维修费及管理费的烦恼,你不需被绑在一栋房子里,想换环境就换,不受房贷束缚。”

他表示,房奴甚至可以把原本用于供房的资金拿去投资,让钱生钱。

不过林男也表示,买房子确实有其价值,因为房子未来可能升值,也可以出租赚取租金,但买房的额外开销也很大,会加重房奴的负担。

他说,他只是提供另一个角度来思考买房的必要性,“抛砖引玉,大家来讨论讨论生活方式的选择,是不是有更多可能性?”

他的分享引发网民热议,不少人表示:“这样的计算方式确实让人重新思考买房的必要性”、“住酒店真的省心又自由,但房子毕竟是资产”,但也有人认为,买房仍有长期价值,能够升值、出租,甚至带来经济保障。

星洲网已获得林男授权,改写并分享他的帖文。

ADVERTISEMENT